Die Kleinunternehmerregelung: Chancen und Risiken

Haben Sie den Entschluss gefasst, sich selbstständig zu machen oder ein Unternehmen zu gründen? Gerade in der Anfangsphase sind dabei viele Dinge zu beachten – bürokratisch und finanziell. So erschwert die monatliche oder vierteljährliche Umsatzsteuervoranmeldung gerade kleineren Unternehmen den Arbeitsalltag. Davon abgesehen steigen die Umsätze zu Beginn oft nur langsam – eine harte Belastungsprobe. Ein Lichtblick: die Kleinunternehmerregelung. Sie bietet Gründern und kleinen Unternehmen Chancen, ist aber auch mit Nachteilen verbunden.

- 5.000 € für das IONOS Produktportfolio

- Persönlicher Support sowie DSGVO-konforme Services

Was ist die Kleinunternehmerregelung?

Die Kleinunternehmerregelung ist eine Vereinfachung im Umsatzsteuerrecht, die den bürokratischen Aufwand für Unternehmen mit geringen Umsätzen reduzieren soll. Wenn Sie sich dazu entschließen, die Kleinunternehmerregelung gemäß § 19 des Umsatzsteuergesetzes (UStG) in Anspruch zu nehmen, dürfen Sie auf Ihren Rechnungen keine Umsatzsteuer ausweisen und müssen sie folglich auch nicht an das Finanzamt abführen. Dadurch entfällt auch die regelmäßige Umsatzsteuervoranmeldung. Wenn Sie diese Regelung nutzen, verlieren Sie jedoch auch den Anspruch darauf, die auf Rechnungen anderer Unternehmen ausgewiesene Umsatzsteuer als Vorsteuer zurückzufordern.

Auch als Kleinunternehmer unterliegen Sie dem Umsatzsteuergesetz. Bei all Ihren Umsätzen fällt Umsatzsteuer an, das Finanzamt verzichtet nur darauf, sie zu erheben. In der Praxis macht das für Sie aber keinen Unterschied.

Wer kann die Kleinunternehmerregelung nutzen?

Nicht jeder kann sich durch die Kleinunternehmerregelung von der Umsatzsteuer befreien lassen. Diese Möglichkeit ist ausschließlich sogenannten Kleinunternehmen vorbehalten. Das Umsatzsteuergesetz definiert ein solches Kleinunternehmen anhand seines Umsatzes. Um als Kleinunternehmen zu gelten, darf der Umsatz …

- im Vorjahr 22.000 Euro nicht überstiegen haben,

- im laufenden Geschäftsjahr 50.000 Euro vermutlich nicht übersteigen.

Dabei gilt: Die Umsatzgrenze von 22.000 Euro ist eine feste Grenze. Auch wenn Sie sie im Vorjahr nur geringfügig überschritten haben, müssen Sie regulär Umsatzsteuern abführen. Das gilt auch dann, wenn der Umsatz im laufenden Geschäftsjahr 22.000 Euro (Stand Jahr 2021 - aktuell Höhe siehe auch UstG §19) nicht überschreitet.

Bei der Umsatzgrenze von 50.000 Euro handelt es sich hingegen um eine Prognose. Liegt der realistisch prognostizierte Umsatz zu Jahresbeginn unterhalb der 50.000-Euro-Grenze, der tatsächliche aber darüber, können Sie dennoch mit der Kleinunternehmerregelung arbeiten und auf den Umsatzsteuer-Mechanismus verzichten. Auf Verlangen des Finanzamtes müssen Sie aber unter Umständen darlegen, auf welcher Grundlage Sie die Umsatzprognose erstellt haben. Rückwirkend wird die Kleinunternehmerregelung nur aberkannt, wenn die Umsatzprognose bewusst falsch gestaltet wurde.

Da Sie die Umsatzgrenzen jedes Jahr neu ermitteln müssen, kann es zu einem Wechsel der Besteuerung von Jahr zu Jahr kommen:

Beispiel:

| Voraussichtlicher Umsatz (v. U.) | Tatsächlicher Umsatz (t. U.) | Gilt die Kleinunternehmerregelung? | |

| 2014 | 17.200 Euro | ||

| 2015 | 40.000 Euro | 52.000 Euro | ja, da der t. U. 2014 < 22.000 Euro |

| 2016 | 16.000 Euro | 17.000 Euro | nein, da der t. U. 2015 > 22.000 Euro |

| 2017 | 22.000 Euro | 17.300 Euro | ja, da der t. U. 2016 < 22.000 Euro |

| 2018 | 53.000 Euro | nein, da der v. U. 2018 > 50.000 Euro |

Wie ermittelt man die Umsatzgrenze?

Der Gesamtumsatz wird auf Basis der vereinnahmten Bruttobeträge berechnet. Dabei werden allerdings „Wirtschaftsgüter des Anlagevermögens“ nicht mitgerechnet (etwa der Verkauf eines gebrauchten Dienstwagens – § 19 Abs. 1 UStG). Die Beträge setzen sich jeweils aus dem Nettobetrag und der Umsatzsteuer und möglichen anderen Steuern zusammen. Ist das nicht der Fall, entspricht der Netto- dem Bruttobetrag. Umsatzsteuer müssen Sie dann nicht hinzurechnen.Möchten Sie die Umsatzgrenze eines Jahres berechnen, sind dabei alle Umsätze des Zeitraums zu berücksichtigen. Dabei kommt es nicht darauf an, wann Sie die Leistungen erbracht oder die Rechnungen ausgestellt haben. Ausschlaggebend ist allein der tatsächliche Eingang der Zahlungen. Dabei gilt sogenannte 10-Tage-Regel für den Jahreswechsel bei der Umsatzsteuer nicht. Innerhalb dieses Zeitraumes vor und nach dem Jahreswechsel eingegangene Zahlungen können Sie also nicht dem Jahr Ihrer Wahl zuordnen. Dennoch ist es natürlich möglich, durch eine gezielte Steuerung des Rechnungsausgangs die Umsatzsteuergrenze zu beeinflussen.

Beispiel:

Ihr Gesamtumsatz im Jahr 2018 liegt bis Ende November bei 16.200 Euro. Sie können einem Kunden noch eine Rechnung in Höhe von 2.200 Euro ausstellen:

- Stellen Sie die Rechnung beispielsweise am 15.12.2018, und der Kunde zahlt am 23.12.2018, dann steigt Ihr Gesamtumsatz 2018 auf 18.400 Euro. Damit können Sie die Kleinunternehmerregelung 2019 nicht anwenden.

- Stellen Sie die Rechnung am 02.01.2019, dann bleibt Ihr Gesamtumsatz 2018 bei 16.200 Euro, und Sie können die Kleinunternehmerregelung auch 2019 anwenden.

Sonderregelung für Existenzgründer

Wenn Sie Existenzgründer sind, gilt für Sie eine Sonderregelung. Da Sie keinen Umsatz im Vorjahr vorweisen können, müssen Sie Ihren Umsatz für das Gründungsjahr und das darauf folgende Jahr schätzen. Gründen Sie Ihr Unternehmen wie meist üblich im laufenden Kalenderjahr, müssen Sie den für diesen Zeitraum angepeilten Umsatz auf zwölf Monate hochrechnen. Wird der hochgerechnete Umsatz voraussichtlich die Umsatzgrenze von 22.000 Euro überschreiten, können Sie von vornherein die Kleinunternehmerregelung nicht in Anspruch nehmen.

Beispiel:

Machen Sie sich zum 1. April eines Jahres selbstständig und melden dem Finanzamt für das erste Jahr einen geschätzten Umsatz von 15.000 Euro, kalkuliert das Finanzamt wie folgt: 15.000 Euro in neun Monaten entsprechen 20.000 Euro in zwölf Monaten. Damit liegen Sie oberhalb der Umsatzgrenze von 17.500 Euro und können die Kleinunternehmerregelung nicht anwenden.

Was gilt, wenn Sie mehrere Gewerbe betreiben?

Der Status des Kleinunternehmers ist nicht an ein Unternehmen, sondern an Sie als Steuerzahler gebunden. Führen Sie mehrere Gewerbebetriebe, müssen Sie alle umsatzsteuerpflichtigen Einnahmen addieren. Nur wenn diese insgesamt unter der Umsatzgrenze liegen, wird Ihnen der Status des Kleinunternehmers gewährt.

Kleinunternehmerregelung anmelden: Wie wirkt sich das aus?

- Sie müssen keine Umsatzsteuer für im Inland erbrachte Umsätze an das Finanzamt abführen.

- Sie dürfen keine Umsatzsteuer in Ihren Rechnungen ausweisen.

- Sie dürfen keine Vorsteuer aus fremden Rechnungen abziehen.

- Sie dürfen nicht auf eine Steuerbefreiung verzichten.

- Sie müssen keine Umsatzsteuervoranmeldung abgeben.

- Sie müssen die jährliche Umsatzsteuerklärung nur in einer vereinfachten Form abgeben.

- Sie müssen die steuerlichen Regelungen für das Ausstellen von Rechnungen beachten.

Auch wenn Sie die Kleinunternehmerregelung in Anspruch nehmen, müssen Sie in bestimmten Fällen trotzdem Umsatzsteuer an des Finanzamt abführen. Das ist beispielsweise bei grenzüberschreitendem Warenverkehr der Fall – etwa, wenn Sie Leistungen von einem ausländischen Unternehmen in Anspruch nehmen. Außerdem: Wenn Sie auf einer Rechnung unberechtigter Weise die Umsatzsteuer in Rechnung gestellt haben, müssen Sie sie auch abführen.

Was Kleinunternehmen bei der Rechnungsstellung beachten müssen

Wenn Sie die Kleinunternehmerregelung in Anspruch nehmen, müssen Sie bei der Rechnungsstellung bestimmte Vorgaben beachten:

- Sie dürfen auf Rechnungen keine Umsatzsteuer ausweisen.

- Sie dürfen auf der Rechnung keine Umsatzsteuer-Identifikationsnummer (USt-IdNr.) angeben.

- Sie müssen auf der Rechnung darauf hinweisen, dass Sie die Umsatzsteuer aufgrund der Kleinunternehmerregelung nicht in Rechnung stellen. Der Begriff Kleinunternehmer muss dabei nicht erwähnt werden. Es reicht ein Hinweis auf den entsprechenden Paragrafen: „Umsatzsteuer wird nach § 19 UStG nicht berechnet.“ Es sind auch alternative Formulierungen möglich.

Für wen die Kleinunternehmerregelung sinnvoll ist

Zur Beantwortung der Frage, ob sich die Wahl der Kleinunternehmerregelung lohnt, sollte man sich vergegenwärtigen, was bei der Umsatzsteuer eigentlich besteuert wird. Den Einnahmen, für die ein Unternehmen die Umsatzsteuer abführt, stehen die Ausgaben gegenüber, für die es Vorsteuer beim Finanzamt geltend macht. Im Ergebnis wird die Differenz zwischen Einnahmen und Ausgaben besteuert, das heißt, der Mehrwert, den das Unternehmen schafft (daher der Name „Mehrwertsteuer“). Diese Steuer zahlt jedoch nicht das Unternehmen, sondern der Verbraucher am Ende der Lieferkette – und zwar von allen Vorlieferanten zusammen, denn nur er kann die von seinem Lieferanten berechnete Umsatzsteuer nicht vom Finanzamt zurückverlangen.

Wenn man diesen Mechanismus bedenkt, dann ergeben sich – neben dem bürokratischen Aufwand – drei Entscheidungsfaktoren bei der Frage „Kleinunternehmerregelung oder nicht?“:

- die Art der Kunden

- die Art und Menge des Wareneinsatzes

- der selbst geschaffene Mehrwert.

Beim Kriterium „Kunden“ ist die Entscheidung relativ einfach: Handelt es sich dabei ausschließlich oder überwiegend um Unternehmen, die zum Vorsteuerabzug berechtigt sind, dann ist die Kleinunternehmerregelung eindeutig nachteilig: Der Vorteil, keine Umsatzsteuer verlangen zu müssen, spielt keine oder nur eine untergeordnete Rolle, weil die umsatzsteuerpflichtigen Kunden diese Steuer ja zurückerhalten. Als zusätzlicher Kostenfaktor bleibt dagegen die nicht abzugsfähige Vorsteuer.

Wenn die Art der Kunden die Kleinunternehmerregelung nicht von vornherein unattraktiv erscheinen lässt, dann spielen die beiden Kriterien „Wareneinsatz“ und „Mehrwert“ ebenfalls eine wichtige Rolle: Je niedriger der Wareneinsatz und je höher der intern geschaffene Mehrwert im Verhältnis zum Umsatz sind, desto mehr lohnt sich jeweils die Kleinunternehmerregelung.

Ein Unternehmen, das von der Kleinunternehmerregelung Gebrauch macht, tritt gegenüber seinen Lieferanten gewissermaßen als Verbraucher auf: Es zahlt die gesamte aufgelaufene Umsatzsteuer. Je größer der selbst geschaffene Mehrwert, der dann nicht unter die Umsatzsteuer fällt, im Verhältnis dazu ist, desto lohnender ist also die Kleinunternehmerregelung. Ein Extremfall wäre beispielsweise ein Übersetzer, der nur zuhause am Computer sitzt und Texte liefert. Außer seinem Arbeitszimmer und etwas Papier hat er kaum Wareneinsatz und damit auch wenig Umsatzsteuer an seine Vorlieferanten zu zahlen. Seinen kompletten Mehrwert liefert er praktisch ohne Wareneinsatz – und wenn er für Privatpersonen arbeitet, auch günstiger als mit Umsatzsteuerpflicht. Die wenigen Anschaffungen, die er hat, kann er zudem samt Umsatzsteuer als Betriebsausgaben steuermindernd geltend machen.

Ein Sonderfall, bei dem sich die Kleinunternehmerregelung wahrscheinlich lohnt, wäre der, dass auch die Vorlieferanten eines Unternehmens ihrerseits überwiegend Kleinunternehmen sind. Dann würde auch die auf fremde Rechnungen zu zahlende Umsatzsteuer ganz oder weitgehend wegfallen. In der Praxis dürfte dies aber äußerst selten der Fall sein.

Insbesondere wenn Sie einen nicht exakt abschätzbaren Wareneinsatz haben und Produkte oder Dienstleistungen an Verbraucher verkaufen, kann die Entscheidung schwerfallen. Auf jeden Fall empfiehlt es sich, eine detaillierte Vergleichsrechnung aufzustellen.

Vor- und Nachteile der Kleinunternehmerregelung

Die Kleinunternehmerregelung bietet sowohl Vor- als auch Nachteile. In Abhängigkeit von der individuellen Situation gilt es für jeden, diese für seinen besonderen Fall abzuwägen.

| Vorteile | Nachteile |

|---|---|

| Umsatzsteuer entfällt | kein Vorsteuerabzug möglich |

| geringerer bürokratischer Aufwand: keine Umsatzsteuervoranmeldungen sowie jährliche Umsatzsteuererklärungen in vereinfachter Form | hoher bürokratischer Aufwand: Umsatzsteuervoranmeldung & Umsatzsteuerjahreserklärung |

| möglicher Wettbewerbsvorteil durch niedrigere Preise für Verbraucher | eventuell Nachteile bei hohem Wareneinsatz |

| Umsatzgrenze von 50.000 Euro für das laufende ist nur eine Prognose und kann überschritten werden | ggf. Kosten für Steuerberatung |

| Umsatzgrenzen werden jedes Jahr neu ermittelt. |

Wie kann man die Kleinunternehmerregelung wählen?

Für den Unternehmensgründer ist der erste Schritt die Anmeldung des Gewerbes. Haben Sie bei der zuständigen Gewerbemeldestelle einen Gewerbeschein beantragt, erhalten Sie ganz automatisch Post vom Finanzamt. Wer sich als Freiberufler selbstständig machen will, der muss dies dem Finanzamt direkt mitteilen.

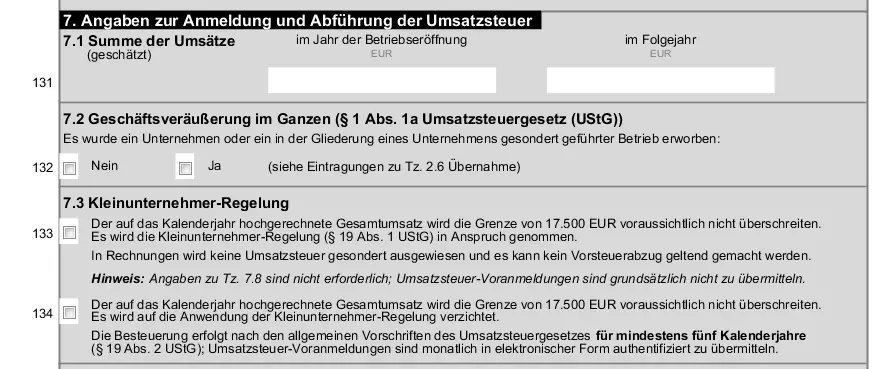

In beiden Fällen bittet das Finanzamt Sie, den „Fragebogen zur steuerlichen Erfassung“ auszufüllen. Darin müssen Sie grundlegende Angaben zum Unternehmen machen – unter anderem auch die Planumsätze angeben. Hierbei entscheiden Sie sich für oder gegen die Kleinunternehmerregelung:

Entscheiden Sie sich für den Kleinunternehmerstatus, prüft das Finanzamt jährlich anhand Ihrer Umsätze und Umsatzprognosen, ob Sie weiterhin die Anforderungen dafür erfüllen. Aber auch wenn Sie alle Voraussetzungen für die Kleinunternehmerregelung erfüllen, müssen Sie sie nicht wählen, wenn Sie nicht wollen. Entscheiden Sie sich dagegen, sind Sie allerdings lange Zeit an diese Entscheidung gebunden: nämlich für fünf Kalenderjahre. Sie sind dann verpflichtet, Ihre Umsätze nach den allgemeinen Regeln des Umsatzsteuergesetzes zu versteuern, können andererseits aber Vorsteuer geltend machen.

Möchten Sie die Kleinunternehmerregelung nicht mehr nutzen, brauchen Sie dies lediglich dem Finanzamt zu erklären. Das ist mit einem formlosen Schreiben möglich – oder konkludent, indem Sie die Umsatzsteuererklärung und Voranmeldungen abgeben.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.