Break-even-Point – einfach erklärt

Jeder Unternehmer möchte irgendwann Gewinn erwirtschaften. Den erzielt er aber nur dann, wenn der Umsatz höher ist als die Kosten. Und ausreichend hohen Umsatz generiert man meist nicht gleich nach der Gründung – oft liegen in den ersten Jahren die Kosten über dem Umsatz. Das bedeutet: Das Unternehmen befindet sich zunächst in der Verlustzone. Steigt im Laufe der Zeit der Umsatz, nähert sich das Unternehmen der Gewinnzone. Wenn Kosten und Umsatz genau gleich hoch sind, steht das Unternehmen an der Schwelle zur Gewinnzone, es hat den Break-even-Point (BeP) erreicht.

Man nennt den BeP auch Gewinnschwelle, denn er trennt die Verlustzone von der Gewinnzone. Das Unternehmen macht am BeP also weder Gewinn noch Verlust.

Will man den BeP für ein einzelnes Produkt ermitteln, wird er als Stückzahl angegeben (Ein-Produkt-Betrachtung). Der BeP für mehrere Produkte oder für ein ganzes Unternehmen wird hingegen als Umsatzhöhe angegeben, die insgesamt erzielt werden muss (Mehr-Produkt-Betrachtung).

Umgangssprachlich gilt als BeP auch der Zeitpunkt, zu dem ein Unternehmen die Gewinnschwelle erreicht.

Break-even-Point

Für die Berechnung des BeP muss man zwei Größen kennen: den Umsatz und die Kosten des Unternehmens. Der BeP ist dann erreicht, wenn Umsatz und Kosten sich ausgleichen.

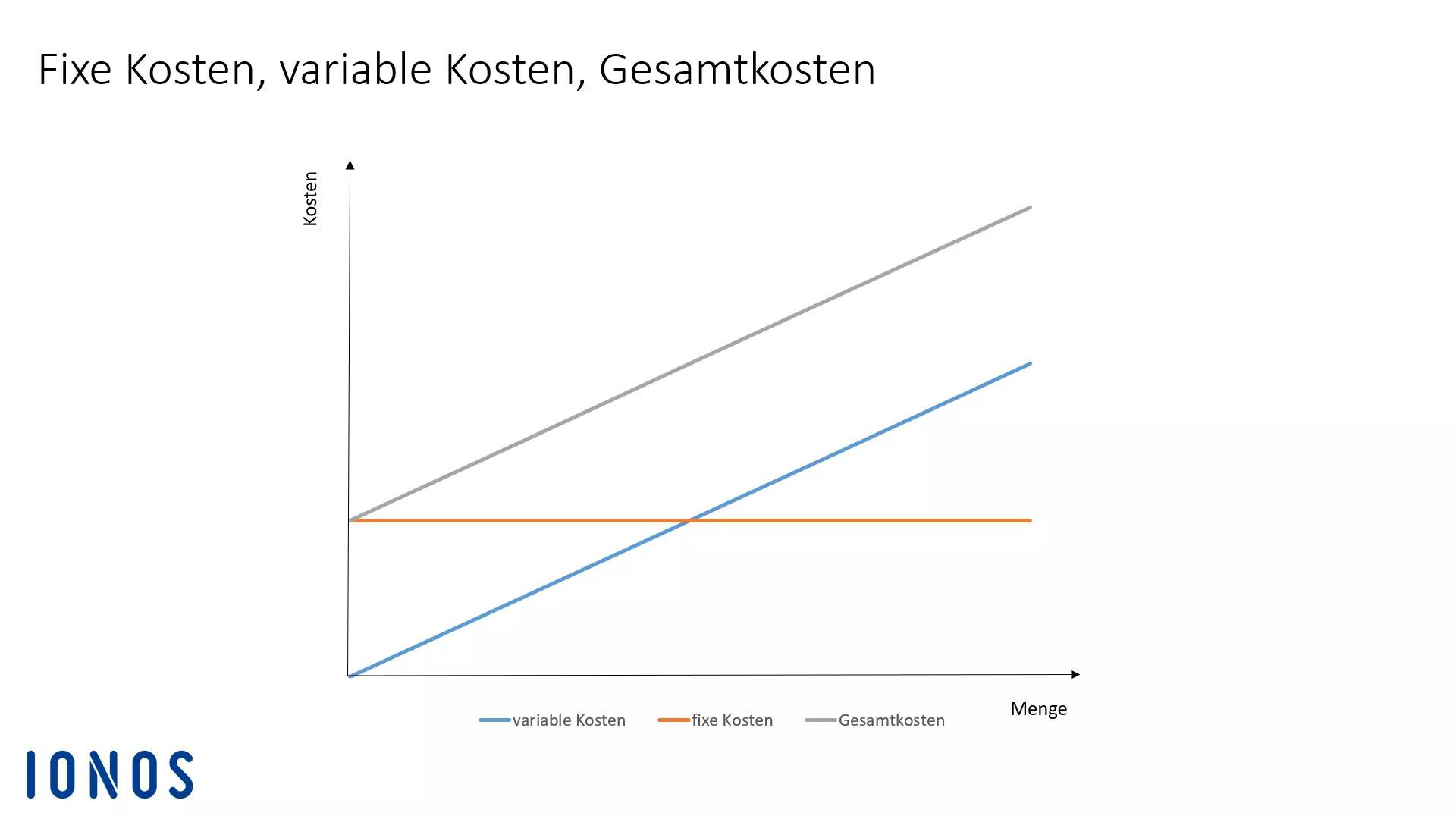

Bei den Kosten muss man unterscheiden: In jedem Unternehmen fallen fixe Kosten und variable Kosten an. Beide zusammen ergeben die Gesamtkosten.

Auf eine einfache Formel gebracht, lässt sich der BeP so darstellen:

Der Break-even-Point bezeichnet den Punkt, an dem die Gesamtkosten (Fixkosten + variable Kosten) für eine Produktion oder ein Produkt genauso hoch sind wie der Gesamtumsatz.

Break-even-Point: Die Grundlagen

Um den BeP oder die Gewinnschwelle berechnen zu können, muss man zunächst ein paar Begriffe aus der Kostenrechnung kennen: Fixe Kosten, variable Kosten, Deckungsbeitrag.

- Einfach starten: hochwertige Designs, Mobile App

- Umsatz steigern: Marketing-, SEO- und B2B-Funktionen

- Umfangreiche Zusatzfunktionen, Integration mit Shopping-Plattformen

Fixe Kosten

Sie fallen immer an – unabhängig davon, wie viel produziert oder verkauft wird. Man nennt sie auch feste oder zeitunabhängige Kosten. Sie entstehen selbst dann, wenn ein Unternehmen Betriebsferien macht. Zu den Fixkosten zählen zum Beispiel:

- Miete

- Gehaltskosten von festangestellten Mitarbeitern

- Versicherungsprämien

- Leasingraten

- Zinsen

- Abschreibungen

Variable Kosten

Ihre Höhe hängt von der produzierten bzw. verkauften Menge ab. Variable Kosten sind also veränderlich und leistungsabhängig. Zu den variablen Kosten zählen beispielsweise:

- Materialverbrauch

- Energiekosten

- Fracht- und Transportkosten

- Kosten für Leiharbeiter

- Akkordlöhne

Steigen die variablen Kosten im gleichen Tempo an wie die Produktions- oder Verkaufsmenge, spricht man von proportional variablen Kosten. Steigen die variablen Kosten stärker an, nennt man sie progressiv variabel. Progressiv steigen sie beispielsweise dann an, wenn aufgrund der gestiegenen Produktion die Wartungskosten für Maschinen sehr stark zunehmen. Die variablen Kosten können auch degressiv variabel sein, d.h. weniger stark ansteigen als der Absatz. Das kann beispielsweise dann der Fall sein, wenn man aufgrund größerer Einkaufsmengen Mengenrabatte erhält.

Teilt man die gesamten variablen Kosten eines Produkts durch die produzierte oder verkaufte Stückmenge, erhält man die variablen Stückkosten. Der Verkaufspreis für ein Produkt sollte mindestens so hoch sein wie die variablen Stückkosten. Andernfalls kann sich das Unternehmen nicht lange am Markt halten. Man nennt die variablen Stückkosten deshalb auch absolute Preisuntergrenze.

Die Summe aus fixen und variablen Kosten sind die Gesamtkosten.

Deckungsbeitrag

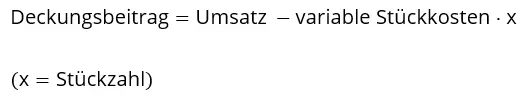

Der Deckungsbeitrag ist das, was nach Abzug der variablen Stückkosten vom Umsatz übrigbleibt.

Der Deckungsbeitrag ist einfach zu errechnen – vorausgesetzt, man hat einen Überblick über die Kostenstruktur im Unternehmen.

Der Deckungsbeitrag steht dem Unternehmen zur Deckung der Fixkosten zur Verfügung. Das bedeutet: Je höher der Deckungsbeitrag ist, desto mehr Fixkosten werden durch den erzielten Umsatz abgedeckt. Der Deckungsbeitrag ist also eine entscheidende Größe für die Ermittlung des Break-even-Points. Ist er höher als die Fixkosten, macht das Unternehmen Gewinn. Liegt der Deckungsbeitrag bei 0 € ist der BeP erreicht.

Formel zur Ermittlung des BeP

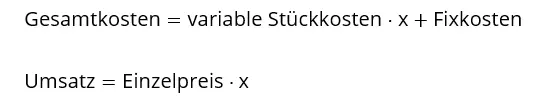

Wie viel muss ich von einem Produkt absetzen, um den BeP zu erreichen? Jedes Unternehmen, das die Gewinnzone erreichen will, sollte sich diese Frage stellen. Die Berechnung sieht folgendermaßen aus:

Zunächst gilt:

Zur Ermittlung der Stückzahl x am BeP müssen diese beiden Gleichungen gleichgesetzt und nach x aufgelöst werden:

Bei dieser Ein-Produkt-Betrachtung ermittelt man die Stückzahl eines einzelnen Produkts, die nötig ist, um die Gesamtkosten für dieses Produkt zu decken.

Die meisten Unternehmen produzieren und verkaufen aber nicht nur ein Produkt, sondern mehrere unterschiedliche Produkte. Das macht die Berechnung ein bisschen komplizierter, denn der BeP kann dann nicht in einer einzelnen Stückzahl angegeben werden. Schließlich sind Preis und variable Kosten der Produkte unterschiedlich hoch und für jedes Produkt liegt der BeP bei einer anderen Stückzahl. Der BeP wird in einem solchen Fall deshalb als Mindestumsatz angegeben, den das Unternehmen mit allen Produkten insgesamt erzielen muss. Bei dieser sogenannten Mehr-Produkt-Betrachtung muss zunächst der Faktor jedes Produkts errechnet werden, mit dem es zur Deckung der Fixkosten beiträgt. Aus den Faktoren aller Produkte wird ein einheitlicher Faktor ermittelt, durch den man die Fixkosten teilt. Das Ergebnis ist der Gesamtumsatz, der erzielt werden muss, um den BeP zu erreichen.

Die Berechnung des BeP beantwortet zwei wichtige Fragen:

1. Wie viele Produkte muss das Unternehmen produzieren und verkaufen, um seine Fixkosten zu decken? (Ein-Produkt-Betrachtung)

2. Wie viel Umsatz muss das Unternehmen erzielen, um seine Fixkosten zu decken? (Mehr-Produkt-Betrachtung)

Beispiel: Der Break-even-Point einer Currywurst-Bude

Jan und Alexandra betreiben seit Juli eine mobile Currywurst-Bude. An verschiedenen Stellplätzen in der Stadt verkaufen Sie Currywurst. Monatlich fallen fixe Kosten in Höhe von 800 € an (Stellplatzmiete, Leasinggebühr Truck, Versicherung, Strom etc.). Die Currywürste kaufen Sie für 0,70 € pro Stück ein, außerdem fallen für Curry, Ketchup, Pappteller und Spieß pro Currywurst 0,10 € an. Sie verkaufen die Currywürste für 2,80 €.

Schritt 1: Ermittlung des Deckungsbeitrags pro Currywurst

Schritt 2: Berechnung des Break-even-Points

Jan und Alexandra müssen pro Monat 400 Currywürste verkaufen, um keinen Verlust zu machen. Erst mit der 401. Currywurst erzielen sie einen Gewinn von 2,00 €.

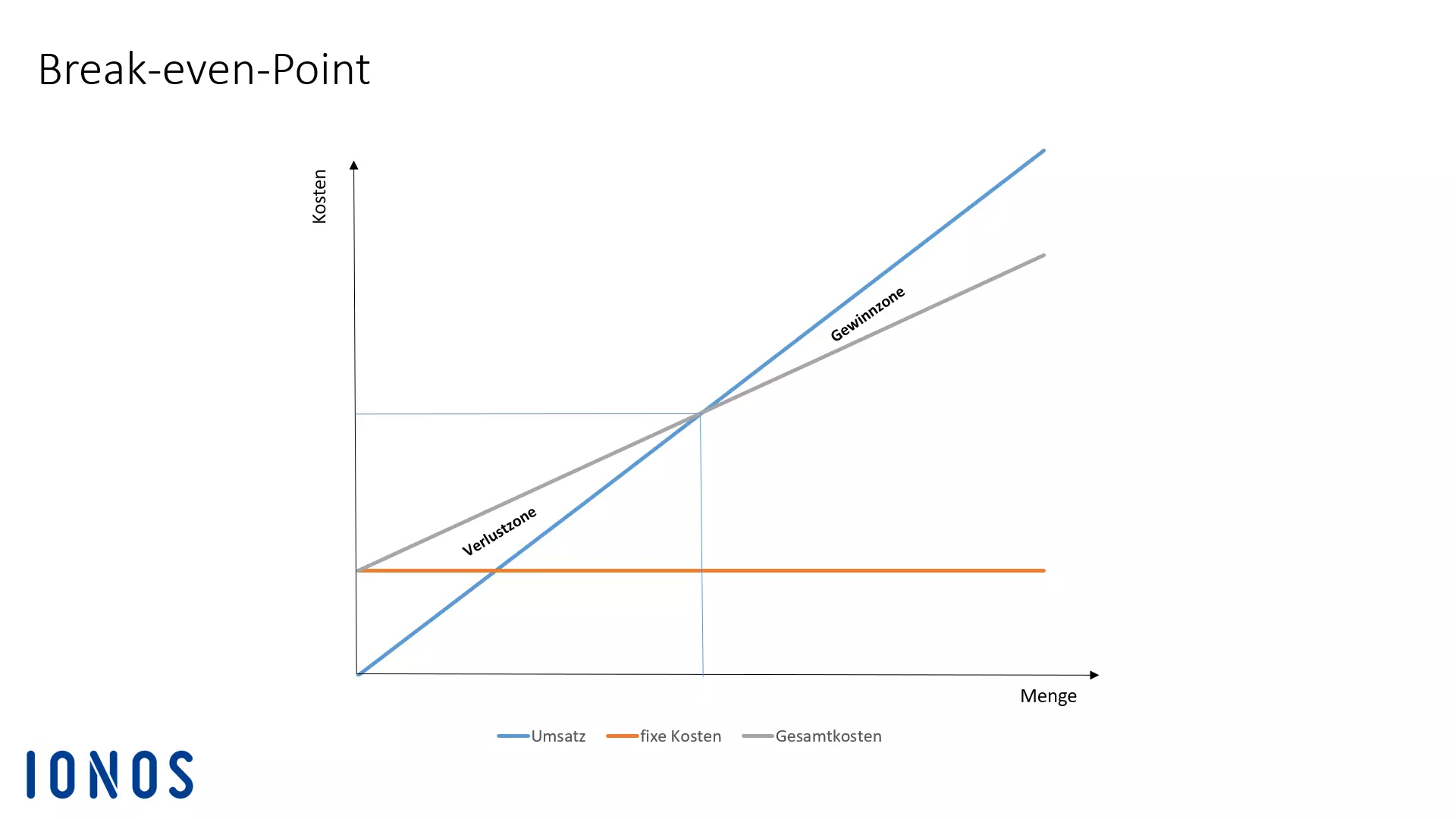

Break-even-Point: Grafische Darstellung

Der BeP befindet sich im Diagramm dort, wo sich die Umsatzkurve und die Gesamtkostenkurve schneiden. An diesem Punkt sind die Gesamtkosten genauso hoch wie der Gesamtumsatz – das Unternehmen macht weder Gewinn noch Verlust. Werden mehr Produkte abgesetzt, tritt das Unternehmen in die Gewinnzone ein. Sinkt der Absatz, rutscht es in die Verlustzone.

Break-even-Point-Analyse: Wichtiges Planungsinstrument für Ihr Unternehmen

Gerade für junge Unternehmen ist der BeP eine wichtige Kennzahl. Wird der für den BeP nötige Mindestumsatz nicht erreicht bzw. nicht die nötige Stückzahl abgesetzt, ist das ein Warnsignal. Das Unternehmen muss dringend handeln, um sein Überleben zu sichern. Sinnvolle Handlungsmöglichkeiten könnten dann sein:

- verstärkte Verkaufsanstrengungen

- Senkung der fixen Kosten

- Senkung der variablen Kosten

- Stilllegung der Produktion oder von Teilen davon

Beobachtet man die Entwicklung des BeP über einen längeren Zeitraum, kann man feststellen, ob sich das Unternehmen der Gewinnschwelle nähert oder nicht. Mithilfe des BeP lässt sich auch prognostizieren, wie viel Absatzrückgang das Unternehmen verkraftet, ohne in die Verlustzone zu geraten.

Plant man, ein Produkt neu ins Sortiment aufzunehmen, kann man mit einer BeP-Analyse feststellen, ob die voraussichtliche Absatzmenge über oder unter dem BeP liegt. Dabei muss man allerdings immer berücksichtigen, dass sich durch die Erweiterung der Produktpalette die Kostenstruktur im Unternehmen verändern kann. Möglicherweise steigen die Fixkosten an, weil Gehälter für neue Spezialisten bezahlt werden müssen oder die bisherige Fläche nicht ausreicht und eine weitere Halle angemietet werden muss. Auf der anderen Seite könnten sich die Einkaufskonditionen für Rohmaterial oder Teile aufgrund der größeren Mengen verbessern.

Kosten für die Lagerhaltung werden bei der BeP-Analyse nicht berücksichtigt. Sie müssen extra hinzugerechnet werden.

Die BeP-Analyse sollte nicht das einzige Analyseinstrument im Unternehmen sein, denn bei der Berechnung eines BeP geht von bestimmten Prämissen aus,

- Die Aufteilung der Kosten in fix und variabel ist korrekt.

- Die Produktionsmenge entspricht der Absatzmenge.

- Preise und Produktionsprogramm bleiben im betrachteten Zeitraum konstant.

Sind diese Prämissen nicht erfüllt, schränkt das die Aussagekraft des BeP ein.