Fahrtenbuch führen: So geht es richtig

Der Kundentermin in einer anderen Stadt, das Finanzierungsgespräch bei der Bank oder die Fahrt zum Flughafen vor der Geschäftsreise – viele Selbstständige und Angestellte nutzen dafür einen Firmenwagen. Doch in aller Regel dient er nicht nur für die geschäftlichen Fahrten, sondern wird auch für private Zwecke genutzt. Darin sieht das Gesetz einen geldwerten Vorteil, für den – wie für ein Geldeinkommen – Steuern anfallen. Das gilt für den Unternehmer oder Selbstständigen ebenso wie für Angestellte, denen die Firma einen Wagen zur Verfügung stellt.

Wer muss ein Fahrtenbuch führen und wozu?

Das Finanzamt geht grundsätzlich davon aus, dass ein Dienstwagen zu einem gewissen Grad auch privat genutzt wird, selbst wenn der Fahrer zusätzlich noch ein eigenes Auto besitzt. Ausnahmen gibt es nur in Sonderfällen – etwa, wenn es sich um einen Werkstattwagen handelt oder sich belegen lässt, dass das Fahrzeug wirklich nur dienstlich verwendet wird. Wie die private Nutzung des Wagens steuerlich behandelt wird, hängt vom Verhältnis zwischen privater und dienstlicher Nutzung ab. Und das bestimmt wiederum den handelsrechtlichen Status dieses Fahrzeugs. Hier unterscheidet das Gesetz drei Möglichkeiten:

- Das Fahrzeug wird überwiegend – das heißt zu mehr als 50 Prozent – dienstlich genutzt. Dann zählt es auf jeden Fall zum „notwendigen Betriebsvermögen“ des Unternehmens (Firma, Selbstständiger).

- Das Fahrzeug wird zu 10 bis 50 Prozent dienstlich genutzt. Dann zählt es wahlweise zum sogenannten gewillkürten Betriebsvermögen des Unternehmens. Das heißt, der Unternehmer kann es nach eigenen Ermessen in sein Betriebsvermögen aufnehmen oder als Privatfahrzeug betreiben.

- Das Fahrzeug wird zu weniger als 10 Prozent dienstlich genutzt. Dann kann es nicht zum Betriebsvermögen gehören, ist also immer ein Privatfahrzeug.

Wenn ein Fahrzeug nun (egal, ob notwendig oder „willkürlich“) zum Betriebsvermögen zählt, lassen sich seine Kosten als Betriebsausgaben steuermindernd geltend machen. Dafür muss seine private Nutzung aber als geldwerter Vorteil versteuert werden.

Ein-Prozent-Regelung oder Fahrtenbuch?

Wie wird dieser geldwerte Vorteil aber ermittelt? Für Fahrzeuge, die überwiegend dienstlich genutzt werden, bietet das Einkommensteuergesetz zwei verschiedene Methoden zur Auswahl an (§6 Abs. 1 Nr. 4 Satz 2 und 3 EStG):

- eine Pauschalrechnung – die sogenannte Ein-Prozent-Regelung

- eine genaue Protokollierung der dienstlichen und privaten Fahrten mithilfe eines Fahrtenbuchs

Die Ein-Prozent-Regelung

Für die Ein-Prozent-Regelung setzt das Gesetz ganz einfach den zur versteuernden Vorteil mit einem Prozent vom Listenpreis des Neufahrzeugs pro Monat an – einschließlich etwaiger Sonderausstattung und der Umsatzsteuer. Das gilt immer – selbst wenn gar keine Umsatzsteuer angefallen ist, der tatsächlich gezahlte Preis niedriger war oder es sich um ein geleastes oder gebraucht gekauftes Fahrzeug handelt.

Wenn der Dienstwagen auch für die Fahrt zur Arbeitsstätte genutzt wird, dann kommen noch monatlich 0,03 Prozent seines Listenpreises je Kilometer Entfernung dazu – oder alternativ 0,002 Prozent pro Tag, was bei bis zu 14 Fahrten pro Monat zu einem günstigeren Ergebnis führt. Wenn Sie arbeitsbedingt einen zweiten Haushalt führen und den Dienstwagen für die Heimfahrten nutzen, dann kommen auch dafür 0,002 Prozent vom Kaufpreis pro Heimfahrt und Entfernungskilometer hinzu.

Wenn Sie einen Dienstwagen außer für dienstliche Zwecke nur für die Fahrt zwischen Wohnung und Arbeitsplatz verwenden, dann ist dies keine Privatnutzung. Wie der Bundesfinanzhof geurteilt hat, gibt es in diesem Fall keinen geldwerten Vorteil und für Sie fällt keine zusätzliche Steuer für die Fahrzeugnutzung an (Urteil vom 6. Oktober 2011. Az. VI R 56/10).

Zur Förderung elektrisch betriebener Wagen (reine Elektrofahrzeuge und sogenannte Plug-in-Hybridfahrzeuge) sieht das Gesetz allerdings einige Ausnahmen vor: Bei solchen Fahrzeugen werden vom Listenpreis die Kosten des Batteriesystems teilweise abgezogen – und zwar gemessen am Energiegehalt in kWh und absteigend je nach Jahr der Erstzulassung. Für die drei Jahre von 2019 bis 2021 der Erstzulassung soll wahlweise sogar nur die Hälfte des Neupreises in die Rechnung eingehen.

Im Übrigen entfallen die jeweiligen monatlichen Steuerwerte für volle Kalendermonate, in denen das Fahrzeug nachweislich nicht privat verwendet oder nicht für Fahrten zwischen Wohnung und Betriebsstätte genutzt wurde (z. B. durch Urlaub). Und schließlich: Wenn bei diesen Berechnungen das Ergebnis die tatsächlichen Gesamtkosten für das Fahrzeug übersteigt, dann beschränkt sich der zu versteuernde geldwerte Vorteil auf diese Kosten.

Das Fahrtenbuch

Die zweite Möglichkeit zur Versteuerung überwiegend dienstlich genutzter Autos besteht darin, die Anteile der dienstlichen und der privaten Nutzung des Dienstwagens zu belegen. Hier kommt nun das Fahrtenbuch ins Spiel. In diesem halten Sie genau fest, wie oft und wie lange Sie das Auto jeweils betrieblich und privat fahren. Daraus lassen sich dann Dauer und Häufigkeit der betrieblichen Nutzung und der privaten Nutzung als geldwerter Vorteil ableiten. Als Berechnungsgrundlage dient nicht ein (eventuell fiktiver) Neupreis des Fahrzeugs, sondern der tatsächliche Gesamtaufwand.

Ein Fahrtenbuch zu führen ist in vielen Fällen steuerlich vorteilhafter als die Pauschalvariante, erfordert aber einen gewissen Aufwand. Der Gesetzgeber stellt nämlich relativ strenge Anforderungen an ein solches Protokoll. Demnach soll das Fahrtenbuch „ordnungsgemäß“ sein. Was das bedeutet, hat das Bundesfinanzministerium folgendermaßen festgelegt: Ein Fahrtenbuch muss zeitnah (d. h. laufend) und in geschlossener Form geführt werden und die unternommenen Fahrten einschließlich des an ihrem Ende erreichten Kilometerstands vollständig und fortlaufend wiedergeben. Dabei müssen mindestens diese Angaben gemacht werden:

Für Dienstfahrten (Steuerrichtlinie 8.1 Bewertung der Sachbezüge (§ 8 Abs. 2 EStG))

- Datum und Kilometerstand zu Beginn und am Ende jeder einzelnen Auswärtstätigkeit

- Reiseziel und bei Umwegen auch die Reiseroute

- Reisezweck und aufgesuchte Geschäftspartner.

Sorgfalt ist wichtig

In einem Fahrtenbuch halten Sie die Details zu geschäftlichen und privaten Fahrten fest. Sie müssen dies gut leserlich, zeitnah, vollständig und transparent erledigen. Die Daten müssen exakt sein, dürfen also nicht gerundet und auch nicht nachträglich für mehrere Tage eingetragen werden. Sollten doch einmal Änderungen nötig sein (ein Fehler kann sich schließlich immer einschleichen), dann muss die Veränderung klar sichtbar bleiben.

Wichtig ist, dass Sie auch bei sich oft wiederholenden Fahrten jeweils alle Details auflisten. Eine vereinfachte Dokumentation reicht nicht aus. Die die Uhrzeit ist allerdings lediglich eine optionale Angabe und muss nicht eingetragen werden.

Oben genannte Richtlinien sind zwingend einzuhalten, wenn man sein Fahrtenbuch ordnungsgemäß führen möchte. Selbiges darf zudem keine Sammlung einzelner Blättern sein, vielmehr ist eine geschlossene Form gefordert. Das gilt sowohl für die Papierform (Buch oder Heft) als auch für elektronische Fahrtenbücher.

Da sich Excel-Dateien beliebig verändern lassen, ohne dass dies nachvollziehbar ist, akzeptieren Finanzämter sie nicht als Fahrtenbuch. Das gilt sogar, wenn Sie alle notwendigen Angaben in solchen Tabellen festhalten, sie ausdrucken und anschließend die losen Blätter binden.

Gibt es Ausnahmen bei den Aufzeichnungspflichten?

Für bestimmte Berufsgruppen gibt es Ausnahmeregelungen hinsichtlich der Aufzeichnungspflichten. Sie müssen weniger detaillierte Angaben zu Fahrten machen. Dies sind unter anderem:

- Handelsvertreter

- Fahrschullehrer

- Mietwagenunternehmer

- Taxifahrer

- Kurierdienstfahrer

Der Grund für die geringeren Anforderungen ist der unverhältnismäßig hohe Aufwand pro Fahrt in diesen Fällen. Man geht davon aus, dass die betriebliche Veranlassung von Fahrten und der Umfang der Privatfahrten auch so ausreichend dargelegt sind und sich überprüfen lassen. Taxifahrer müssen beispielsweise nur zu Beginn und Ende ihrer Tätigkeit den Kilometerstand ins Fahrtenbuch schreiben. Bei Fahrlehrern genügen der Hinweis auf eine Lehrfahrt sowie der entsprechende Kilometerstand zu Beginn und Ende der Fahrt.

Dokumentation von Privatfahrten ist weniger aufwendig

Zur Dokumentation von Privatfahrten sind die Regeln weniger streng. Um sie festzuhalten, genügen einfache Kilometerangaben. Für Fahrten zwischen Wohnung und Arbeitsstätte ist ein kurzer Vermerk im Fahrtenbuch ausreichend.

Grundsätzlich gilt aber: Für jedes Fahrzeug ist ein separates Fahrtenbuch zu führen. Zu den notwendigen Angaben im Buch gehören das amtliche Kennzeichen sowie der Kilometerstand am Anfang und am Ende des Jahres beziehungsweise zu Beginn und Ende der Fahrzeugnutzung. Wird das Fahrzeug von mehreren Personen genutzt, ist zudem bei jeder Fahrt der jeweilige Fahrer einzutragen.

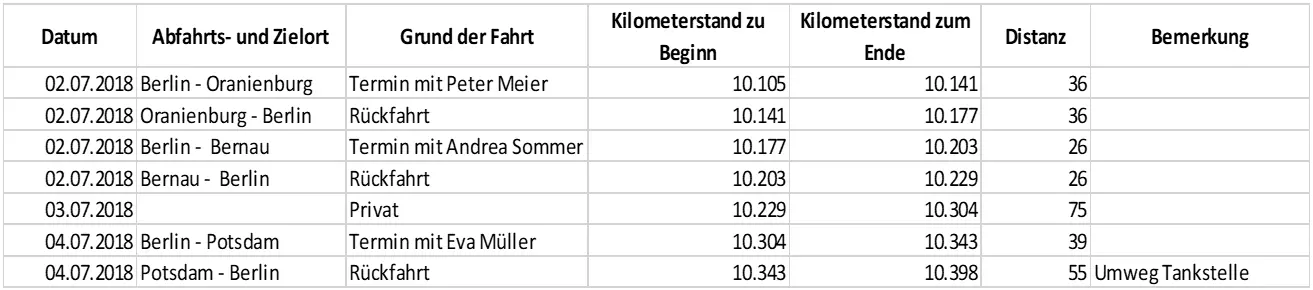

Ein Beispiel für Eintragungen ins Fahrtenbuch

Die Checkliste für Ihr Fahrtenbuch

Hier zusammengefasst eine Checkliste für Ihr Fahrtenbuch:

- Für jedes Fahrzeug ist ein separates Fahrtenbuch zu führen.

- Das Fahrtenbuch muss eine geschlossene Form haben.

- In das Fahrtenbuch müssen das amtliche Fahrzeugkennzeichen sowie der Kilometerstand am Anfang und Ende des Jahres bzw. der Nutzungsperiode eingetragen werden.

- Jede einzelne Fahrt ist mit Kilometerstand zu Beginn und Ende, der zurückgelegten Distanz und einem Hinweis auf den Grund der Fahrt einzutragen.

- Nutzen mehrere Fahrer das Auto, dann sind bei den einzelnen Fahrten auch die jeweiligen Namen einzutragen.

- Eintragungen müssen übersichtlich und gut leserlich sein.

- Die Dokumentation muss zeitnah und chronologisch erfolgen; Daten dürfen also nicht in gebündelter Form nachgetragen werden.

- Die Zahlenangaben müssen exakt sein und dürfen nicht gerundet werden.

- Nachträgliche Änderungen sind nur bedingt erlaubt und müssen erkennbar sein.

Welche Fahrtenbuchmethode sollten Sie wählen?

Haben Sie sich dazu entschieden, ein Fahrtenbuch zu führen? Dann stehen Sie vor einer weiteren Entscheidung. Welche Fahrtenbuchmethode wählen Sie?

- Fahrtenbuch in Papierform

- Elektronisches Fahrtenbuch

Das Fahrtenbuch in Papierform ist der Klassiker. Sie können es im Bürofachhandel kaufen oder selbst anlegen. Auch online findet man sehr viele Vorlagen für Fahrtenbücher. Es lässt sich einfach im Handschuhfach verstauen, ist so jederzeit griffbereit und kann vor Fahrtbeginn und nach der Ankunft per Hand ausgefüllt werden. Natürlich dürfen Sie nebenbei für Ihre eigene Statistik auch eine Excel-Tabelle führen – als Fahrtenbuch dem Finanzamt vorlegen dürfen Sie diese aber nicht.

In unseren digitalen Zeiten ist es natürlich auch möglich, ein elektronisches Fahrtenbuch zu führen. Entsprechende Apps für das Smartphone ermitteln die Fahrzeugpositionen per GPS und dokumentieren automatisch die zurückgelegten Strecken. Zeichnet die App Datum, Kilometerstand und Fahrtziel auf, erlaubt es der Gesetzgeber sogar, den Anlass der Fahrt bis zu einer Woche später nachzutragen. Bei der manuellen Fahrtenbuchmethode ist das hingegen nicht gestattet. Ein weiterer Vorteil: Diese Apps sind relativ günstig oder sogar kostenlos verfügbar.

Man sollte jedoch bedenken, dass eine falsche Bedienung nicht für ein fehlerhaft geführtes Fahrtenbuch entschuldigt. Nutzen Sie die elektronische Variante daher nur, wenn Sie sie wirklich korrekt anwenden können. Andernfalls drohen Probleme mit dem Finanzamt.

Nicht alle Apps werden vom Finanzamt anerkannt. Daher empfiehlt es sich, sich im Vorfeld darüber zu informieren, ob die Applikation Ihrer Wahl die gesetzlichen Anforderungen erfüllt. Zentraler Punkt ist dabei, dass nachträgliche Änderungen technisch ausgeschlossen sein oder sichtbar bleiben müssen. Achten Sie auf den Hinweis, dass die App den Anforderungen von § 8 Abs. 2 Satz 4 EStG entspricht. Allerdings geben die meisten App-Anbieter keine Garantie für die Anerkennung durch das Finanzamt. Ein möglicher Ausweg: im ersten Jahr parallel ein handschriftliches Fahrtenbuch führen.

Als Alternative zu Smartphone-Apps gibt es auch elektronische Fahrtenbücher, die fest im Fahrzeug verbaut sind oder sich per Bordsteckdose im Auto anschließen lassen.

Wird ein Fahrtenbuch kontrolliert?

Seit 2018 ist es nicht mehr erforderlich, zusammen mit der Einkommensteuer Belege einzureichen. Wenn das Finanzamt jedoch danach verlangt, legen Sie auch das Fahrtenbuch vor. Nicht zuletzt werden die Einträge darin auch auf Plausibilität geprüft, etwa durch einen Vergleich mit anderen Angaben aus Ihrer Steuererklärung. Ort und Datum von Werkstattbesuchen und Spesenabrechnungen sollten also nicht den Angaben im Fahrtenbuch widersprechen. Stellt das Finanzamt Unstimmigkeiten fest, kann es das Fahrtenbuch ablehnen und die Ein-Prozent-Regelung anwenden. Eine bewusste Fahrtenbuchfälschung kann überdies eine Anzeige wegen Steuerhinterziehung nach sich ziehen.

Ein-Prozent-Regelung oder Fahrtenbuch?

Um herauszufinden, welche der beiden Methoden zur Abgrenzung von privaten und geschäftlichen Fahrten sich für Sie steuerlich mehr lohnt, sollten Sie einen Vergleich vornehmen.

Ein Rechenbeispiel

Die Annahme: Sie fahren jährlich 40.000 Kilometer mit Ihrem Firmenwagen. Davon entfallen 8.000 Kilometer (20 Prozent) auf private und 32.000 Kilometer (80 Prozent) auf geschäftliche Fahrten. Das Fahrzeug hat in der von Ihnen gewählten Ausstattung einen inländischen Listenpreis von 50.000 Euro (bei einem E-Mobil je nach Baujahr entsprechend angepasst). Sie wohnen 20 Kilometer von Ihrem Arbeitsplatz entfernt und legen diese Strecke regelmäßig mit dem Firmenwagen zurück. Das Finanzamt setzt einen Lohnsteuersatz von 35 Prozent an. In folgendem Rechenbeispiel wurden die Beträge gerundet.

Ein-Prozent-Regelung

- 1 Prozent des inländischen Listenpreises von 50.000 Euro entsprechen 500 Euro im Monat oder 6.000 Euro im Jahr.

- Für den Weg zur Arbeit werden monatlich pauschal 300 Euro angesetzt (50.000 / 100 x 0,03 x 20) oder im Jahr 3.600 Euro.

- Insgesamt ergibt sich so eine Summe von 9.600 Euro.

- Bei einem Lohnsteuersatz von 35 Prozent würde die Lohnsteuer 3.360 Euro betragen.

Fahrtenbuch

- Der Anschaffungswert des Firmenwagens geteilt durch seine Nutzungsdauer ergibt den jährlichen Abschreibungsbetrag. Die angenommene Nutzungsdauer beträgt 6 Jahre. Daraus ergibt sich ein Abschreibungsbetrag von 8.333 Euro.

- Die Kosten für Benzin, Versicherung und Wartung des Fahrzeugs betragen im Jahr 6.000 Euro

- Insgesamt ergibt sich so eine Summe von 14.333 Euro.

- Der private Anteil der Nutzung beträgt 20 Prozent, also 2.866 Euro

- Bei einem Lohnsteuersatz von 35 Prozent beträgt der Lohnsteueranteil 1.003 Euro.

In diesem Beispiel wäre es ganze 2.357 Euro im Jahr günstiger, ein Fahrtenbuch zu führen. Ein anderes Bild ergibt sich dann, wenn die private Nutzung auf 50 Prozent (20.000 Kilometer) ansteigt, aber alle anderen Parameter gleich bleiben. Bei der Ein-Prozent-Regelung würde sich nichts ändern. Wenn Sie ein Fahrtenbuch führen, erhöht sich die zu zahlende Lohnsteuer auf 2.508 Euro. Der Unterschied verringert sich also auf 852 Euro.

Ein Überblick: Wann lohnt sich welche Methode?

Es empfiehlt sich immer, einen Vergleich mit Ihren individuellen Parametern vorzunehmen. Grundsätzlich lassen sich aber folgende Dinge festhalten:

Ein Fahrtenbuch ist meist günstiger, wenn …

- der Listenpreis des Fahrzeugs hoch ist.

- das Auto relativ alt oder gebraucht ist.

- die Distanz zwischen Wohnung und Arbeitsplatz relativ groß ist.

- das Fahrzeug relativ wenig privat genutzt wird.

- die als Betriebsausgaben absetzbaren laufenden Kosten (Treibstoff, Kfz-Steuer und Versicherung) relativ niedrig sind.

Die Ein-Prozent-Regel ist meist günstiger, wenn …

- der Listenpreis des Fahrzeugs eher niedrig ist.

- die Distanz zwischen Wohnung und Arbeitsplatz gering ist.

- das Fahrzeug meist privat genutzt wird.

Haben Sie sich für eine der beiden Varianten entschieden, sind Sie für ein Jahr an diese Entscheidung gebunden. Ein Wechsel im laufenden Kalenderjahr ist nicht möglich. Ausnahme: Sie kaufen ein neues Auto.

Der Dienstwagen als gewillkürtes Betriebsvermögen

Wenn ein Auto nur zu 10 bis 50 Prozent dienstlich genutzt wird, kann es wahlweise als „gewillkürtes“ Betriebsvermögen übernommen werden. Wenn Sie sich dafür entscheiden, können Sie die Kosten des Fahrzeugs im Umfang seiner betrieblichen Nutzung als Betriebsausgaben geltend machen. Das heißt, auch hier geht es darum, die betriebliche von der privaten Nutzung abzugrenzen.

Allerdings herrschen dabei andere Bedingungen als bei überwiegend dienstlich genutzten Fahrzeugen:

- Die Ein-Prozent-Regelung wird hier nicht angewandt.

- Es gibt als Alternative hierzu keine gesetzliche Pflicht, ein Fahrtenbuch zu führen.

Dafür werden die Anteile der dienstlichen und privaten Nutzung des Wagens aufgrund der tatsächlichen anteiligen Fahrzeugkosten ermittelt, und das gilt auch für Fahrten zwischen Wohnung und Betriebsstätte und Familienheimfahrten bei doppelter Haushaltsführung.

Das klingt zunächst wie eine Erleichterung: Das Finanzamt verzichtet auf die strenge Ein-Prozent-Vorschrift aufgrund eines unter Umständen nur fiktiven Kaufpreises und ebenso auf die mitunter lästige Pflicht zur Führung eines ordnungsgemäßen Fahrtenbuchs. Dafür haben Sie aber als Steuerzahler die sogenannte Darlegungs- und Beweislast bei der Ermittlung der Fahrzeugkosten. Das bedeutet: Sie müssen darlegen, welche Kosten der Dienstwagen konkret verursacht hat und welche Anteile davon jeweils auf die betriebliche und die private Nutzung entfallen. Das Finanzamt kann Ihre Darlegungen akzeptieren, muss es aber nicht. Mit der Ein-Prozent-Regelung und dem Fahrtenbuch haben Sie es da einfacher: Hier ist das Finanzamt zufrieden, wenn die Formalien erfüllt sind.

Jedenfalls entfällt für Dienstfahrzeuge im „gewillkürten Betriebsvermögen“ Ihre Pflicht, ein Fahrtenbuch zu führen, vielmehr genügen formlose Aufzeichnungen – diese sollten aber glaubhaft sein. Das gilt beispielsweise für:

- Daten aus Terminkalendern

- Fahrkostenabrechnungen gegenüber Auftraggebern

- Belege für Reisekosten

Hilfsweise können Sie auch Ihre Fahrten beispielhaft über einen bestimmten Zeitraum – etwa drei Monate – hinweg mit Anlass und Fahrstrecke aufzeichnen. Allerdings wird das Finanzamt wohl kaum etwas dagegen haben, wenn Sie sichergehen und ein regelrechtes Fahrtenbuch mit allen Details führen.

Auch hierbei geht es übrigens darum, die private Nutzung des Fahrzeugs als geldwerten Vorteil zu versteuern – ob als Unternehmer oder als Angestellter. Und dem gegenüber steht wieder die Möglichkeit, den dienstlich bedingten Teil der Fahrzeugkosten als Betriebsausgaben geltend zu machen.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.