ROI – Berechnung des Return on Investment

Die Betriebswirtschaftslehre bietet verschiedene Rentabilitätskennzahlen. Zu den wichtigsten Indikatoren dieser Art zählt der Return on Investment – oder abgekürzt ROI. Der Return on Investment beschreibt die Rentabilität des eingesetzten Kapitals.

- Inklusive Wildcard-SSL-Zertifikat

- Inklusive Domain Lock

- Inklusive 2 GB E-Mail-Postfach

Was ist ROI? – Die ROI-Definition

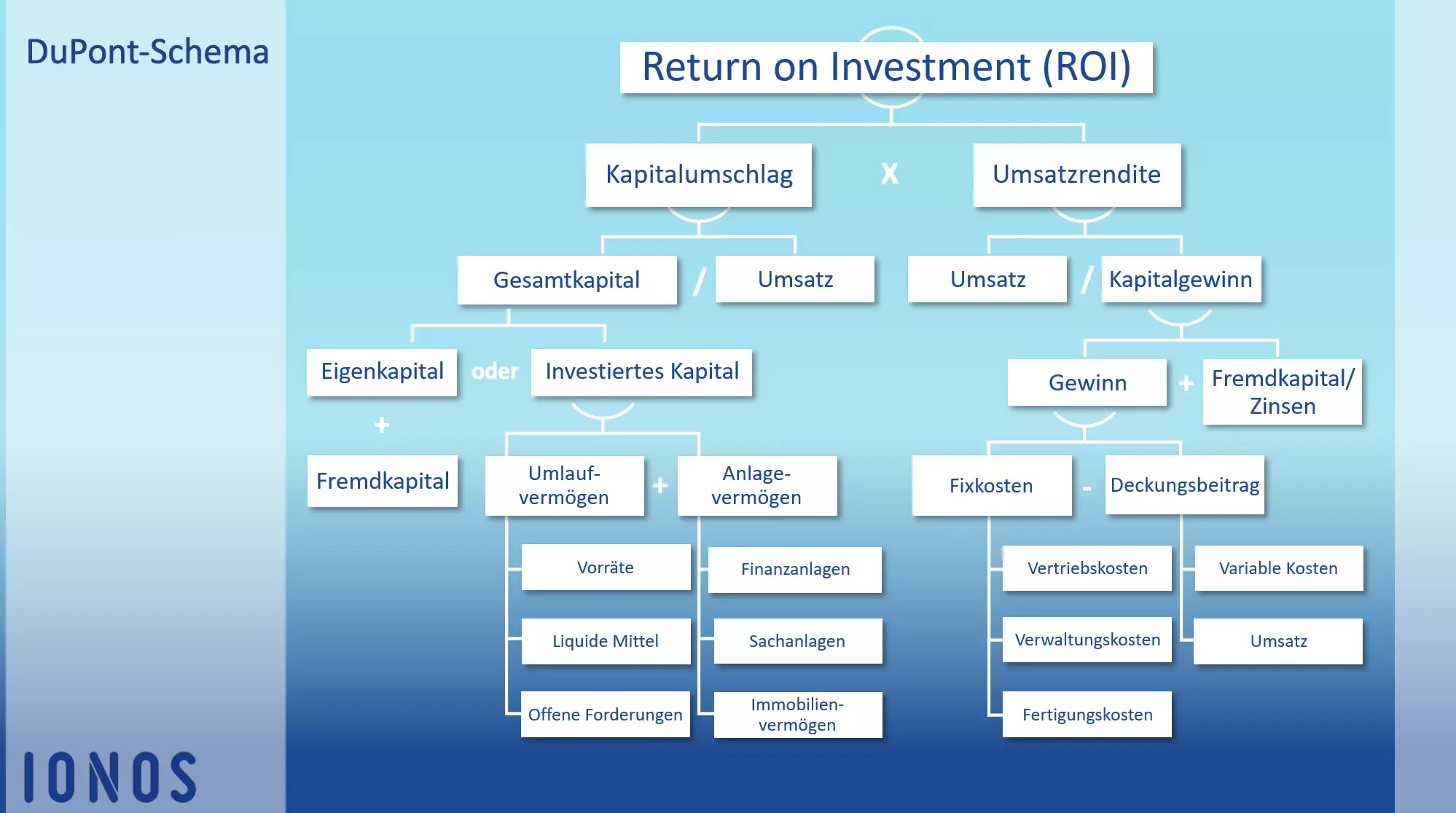

Der Return on Investment gehört zu den wichtigsten Kennzahlen des Rechnungswesens. ROI ist der englische Begriff für die Kapitalrendite, d. h. für den Ertrag einer betriebswirtschaftlichen Einheit (z. B. ein Unternehmen) in Relation zum eingesetzten Kapital. Alternativ ist der ROI als Kapitalrendite und Kapitalverzinsung bekannt. Die ROI-Bedeutung ist enorm, denn der Wert steht an der Spitze des sogenannten DuPont-Schemas und damit im Mittelpunkt des weltweit ältesten betriebswirtschaftlichen Kennzahlensystems. Eingeführt wurde dieses Schema 1919 vom amerikanischen Chemie-Konzern E. I. du Pont de Nemours and Co.

Wo kommt der ROI zum Einsatz?

Im Sinne der DuPont-Kennzahlenpyramide dient der ROI als Maß für den Erfolg eines Unternehmens unter Berücksichtigung des gesamten Kapitaleinsatzes. Der Wert liefert Antwort auf die Frage, wie effizient der Kapitaleinsatz innerhalb der betrachteten Abrechnungsperiode war. Prinzipiell eignet sich der ROI jedoch als Messgröße für jeden Anwendungsfall, bei dem der Erfolg in Form des Rückflusses von investiertem Kapital ermittelt werden soll. Dies gilt beispielsweise auch für

- die Beurteilung von Investitionsobjekten

- den Vergleich von Investitionsvorhaben

- die Analyse einzelner Geschäftsbereiche

Berechnung des ROI

Welche Kennzahlen Sie zur Berechnung eines ROI-Wertes ansetzen, hängt davon ab, ob Sie die Kapitalrentabilität Ihres gesamten Unternehmens in der jeweiligen Abrechnungsperiode ermitteln oder lediglich Rückflüsse aus Einzelinvestitionen oder einem bestimmten Geschäftsbereich berechnen wollen.

Die ROI-Formel

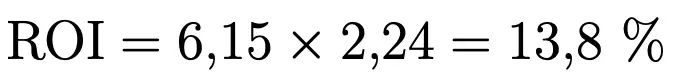

Gemäß dem DuPont-Schema ergibt sich der ROI Ihres Unternehmens aus der Multiplikation von Umsatzrendite und Kapitalumschlag.

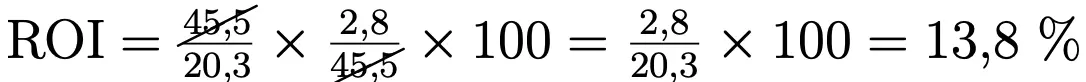

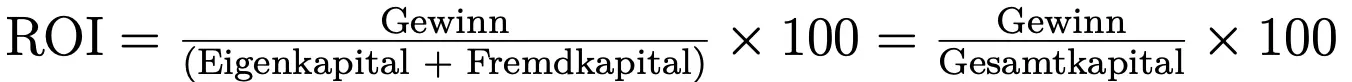

Alternativ können Sie den ROI eines Unternehmens oder einer Investition auch berechnen, indem Sie den Gewinn durch das dafür eingesetzte Gesamtkapital teilen und das Ergebnis mit 100 multiplizieren.

Beide Formeln führen zum selben Ergebnis. Dies lässt sich anhand der folgenden Rechnung nachvollziehen.

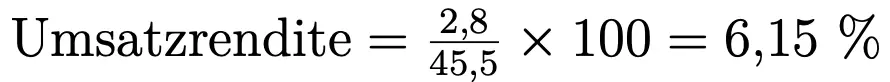

Formel zur Berechnung der Umsatzrendite

Mit der Umsatzrendite ermitteln Sie, welchen prozentualen Anteil der erzielte Gewinn am Nettoumsatz Ihres Unternehmens hat.

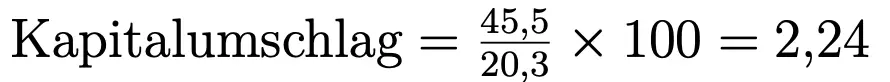

Formel zur Berechnung des Kapitalumschlags

Der Kapitalumschlag gibt Auskunft darüber, in welchem Verhältnis der Umsatz Ihres Unternehmens zum Gesamtkapital (Eigenkapital + Fremdkapital) steht.

Formel zur Berechnung des ROI

In der DuPont-Kennzahlenpyramide liegen Umsatzrendite und Kapitalumschlag direkt unter dem Return on Investment als Spitze, wie die nachfolgende Grafik verdeutlicht.

Beispiel zur Berechnung des ROI

Im Folgenden erläutern wir die Berechnung des ROI an einem Beispiel. Dafür gehen wir von einem Unternehmen mit folgenden Zahlen für den betrachteten Abrechnungszeitraum aus.

| Nettoumsatz | 45,5 Mio. Euro |

|---|---|

| Gesamtkapital | 20,3 Mio. Euro |

| Gewinn (vor Zinsen) | 2,8 Mio. Euro |

Um nachzuvollziehen, wie man den ROI berechnen kann, ermitteln wir zunächst die Umsatzrendite des Unternehmens. Dazu teilen wir den erzielten Gewinn durch den Nettoumsatz und multiplizieren das Ergebnis mit 100, um einen Prozentsatz zu erhalten. Für das Beispielunternehmen ergibt sich eine Umsatzrendite von 6,15 %.

Im zweiten Schritt berechnen wir den Kapitalumschlag. Dazu teilen wir den Nettoumsatz durch das Gesamtkapital. Für das Beispielunternehmen ergibt sich ein Kapitalumschlag von 2,24.

Multiplizieren wir nun die Umsatzrendite mit dem Kapitalumschlag erhalten wir für den betrachteten Abrechnungszeitraum einen ROI von 13,8 %.

Dasselbe Ergebnis erhalten wir, wenn wir den ROI auf dem alternativen Rechenweg ermitteln.

So berechnen Sie den ROI einer Einzelinvestition

Möchten Sie nicht die Kapitalrendite Ihres gesamten Unternehmens, sondern lediglich die Rentabilität einer Einzelinvestition oder eines bestimmten Geschäftsbereichs ermitteln, gehen Sie folgendermaßen vor.

Teilen Sie den Gewinnanteil der Investition beziehungsweise des Geschäftsbereichs durch den jeweiligen Kapitaleinsatz und multiplizieren Sie das Ergebnis mit 100.

Zur Anwendung kommen Berechnungen dieser Art zum Beispiel im Onlinemarketing, um den Erfolg von Werbungskosten im Verhältnis zum damit erzielten Gewinn auszuloten. Man spricht in diesem Zusammenhang speziell auch vom Return on Marketing Investment (ROMI).

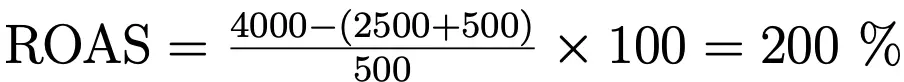

Google empfiehlt Website-Betreibern, den Erfolg von Werbeausgaben für Ads-Anzeigen mithilfe des damit erzielten ROI zu ermitteln. Wie Sie dazu vorgehen, zeigt die folgende Beispielrechnung.

Stellen Sie sich vor, Sie betreiben einen Onlineshop und bewerben Ihre Produkte in der Suchmaschine. Für den Einkauf der Artikel entstehen Ihnen Kosten von 2.500 Euro, mit denen Sie einen Umsatz von 4.000 Euro generieren. Für die Ads-Anzeigen fallen Ausgaben von 500 Euro an.

Den Erfolg Ihrer Marketing-Investition können Sie berechnen, indem Sie den Gewinnanteil durch diese Werbungskosten teilen und das Ergebnis mit 100 multiplizieren. Dazu dient die sogenannte ROAS-Formel (Return on Advertising Spendings). Sie ergibt einen ROI, der sich auf einen speziellen Teilgewinn und die dafür eingesetzten Werbungskosten bezieht.

Für das Beispiel ergibt sich ein ROAS von 200 %.

Abgrenzung zu anderen Rentabilitätskennzahlen

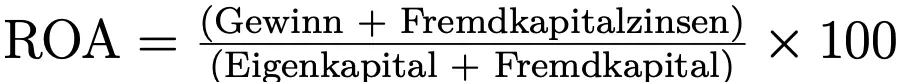

Als Spitzenkennzahl des DuPont-Schemas umfasst die Kapitalrentabilität (ROI) einerseits die Rentabilität des Eigenkapitals (Return on Equity – ROE), andererseits die Rentabilität des in Anlagegütern investierten Kapitals (Return on Assets – ROA), das aus Eigen- und Fremdkapital besteht.

Return On Investment (ROI)

Return on Equity (ROE)

Return on Assets (ROA)

Interpretation des ROI

Der Return on Investment gibt Aufschluss über die Rentabilität von gebundenem Kapital. Dabei kann es sich um das gesamte Kapital eines Unternehmens oder um den Kapitalaufwand für eine Einzelinvestition handeln.

Der ROI ist ein Maß für den Rückfluss aus diesem Kapital. Wie man eine ROI-Zahl bewertet, hängt nicht zuletzt von der Branche ab, in der das Unternehmen arbeitet oder Investitionen tätigt. Viele Unternehmer streben einen Return on Investment von mehr als 10 Prozent an. Im Handel werden allerdings durchschnittliche höhere ROI-Werte erzielt als in der Industrie. Innerhalb eines Unternehmens bietet die Ermittlung eines ROI-Werts die Möglichkeit, verschiedene Investitionsprojekte oder Geschäftsbereiche hinsichtlich ihrer Rentabilität miteinander zu vergleichen.

Kritik am ROI

Die Berechnung des ROI gehört zum Standardvorgehen der Beurteilung Investitionsvorhabens – in der Vorausschau ebenso wie bei der nachträglichen Erfolgskontrolle. Die Kennzahl ist schnell ermittelt und suggeriert auch Vergleichbarkeit. Bei der Darstellung finanzieller Auswirkungen hat der ROI jedoch für sich nur eine begrenzte Aussagekraft; bei einer Einzelbetrachtung können immer Rückwirkungen im Gesamtzusammenhang unter den Tisch fallen. Schwachpunkte können sowohl bei der Analyse des Gesamtergebnisses eines Unternehmens als auch bei Beurteilung von Einzelinvestitionen zum Vorschein kommen.

- Beim ROI handelt es sich um eine buchwertorientierte Kennzahl, die im Prinzip lediglich Rückschlüsse auf die Vergangenheit zulässt. Für die Bewertung zukünftiger Investitionsvorhaben ist der ROI nicht geeignet.

- Investitionsrisiken und äußere Einflussfaktoren bleiben beim ROI unberücksichtigt – wie etwa Konjunktur- und Marktrisiken, Kundenzufriedenheit, Konkurrenz.

- Da sich der ROI auf einen bestimmten Betrachtungszeitraum bezieht, lassen sich Investitionen mit unterschiedlichen Laufzeiten nur schwer vergleichen. Zudem ist es in der Praxis nicht immer möglich, Umsätze und Gewinne eines Unternehmens eindeutig bestimmten Investitionsvorhaben zuzuordnen.

Mit dem ROI ermitteln Sie den Rückfluss eingesetzten Kapitals, auf Basis der Unternehmenszahlen, die Ihnen vorliegen. Die Rentabilität zukünftiger Investitionsvorhaben lässt sich mithilfe des ROI nicht zuverlässig ermitteln.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.

- Schreiben Sie perfekte E-Mails auf Wunsch mit KI-Funktionen

- Sicher: Schutz vor Viren und Spam

- Inklusive: eigene Domain