Rückstellungen richtig bilden, buchen und auflösen

Wenn Sie als Unternehmer der Buchführungspflicht unterliegen, müssen Sie dem Finanzamt einen Jahresabschluss (Bilanz & Gewinn-und Verlustrechnung (GuV)) übermitteln, der im Sinne der ordnungsgemäßen Buchführung erstellt wurde. Zur Bilanzierung gehören unter anderem auch das korrekte Bilden und Auflösen von Rückstellungen. Doch was genau sind Rückstellungen – und wie werden sie gebildet, verbucht und wieder aufgelöst? Wir erklären Ihnen Schritt für Schritt die einzelnen Buchungssätze.

Als buchführungspflichtig gelten Sie, wenn Sie laut § 141 der Abgabenordnung (AO) einen Jahresumsatz von mehr als 600.000 Euro bzw. einen Jahresgewinn von mehr als 60.000 Euro erzielen. Freiberufler sowie Unternehmer, die sich unter dieser Schwelle bewegen, unterliegen lediglich der einfachen Buchführung. Sie müssen keine Bilanz erstellen und können ihren Gewinn gemäß §4 Abs.3 EstG mittels der Einnahmenüberschussrechnung (EÜR) ermitteln.

Was sind Rückstellungen?

Rückstellungen sind im Prinzip nichts anderes als Verbindlichkeiten, Aufwendungen oder Verluste, die hinsichtlich ihrer Höhe und Entstehung ungewiss sind, und dem laufenden Wirtschaftsjahr zuzuordnen sind. Da gemäß § 249 HGB eine Passivierungspflicht für solche Fälle besteht, müssen dementsprechend Rückstellungen gebildet werden. Zudem findet in diesem Zusammenhang das handelsrechtliche Vorsichtsprinzip Anwendung, das sicherstellen soll, dass die wirtschaftliche Lage eines Unternehmens korrekt dargestellt wird. Wenn Sie sich z. B. in einem laufenden Gerichtsprozess befinden, dann können Sie davon ausgehen, dass in naher Zukunft Anwaltskosten zu erwarten sind. Häufig zieht sich der Prozess allerdings noch bis in das nächste Kalenderjahr. Für Ihren Jahresabschluss bilden Sie dann eine Rückstellung mit dem Wert, der Ihrer Kalkulation zufolge dem das Wirtschaftsjahr betreffenden Anteil der Prozesskosten entspricht. Sobald die später folgende Rechnung tatsächlich beglichen wurde, lösen Sie die Rückstellung wieder auf.

Doch warum müssen Unternehmen einen solchen Aufwand betreiben? Grund dafür ist das deutsche Steuersystem: Jedes Unternehmen muss am Ende eines Wirtschaftsjahres seinen Jahresgewinn berechnen und das Ergebnis dem Finanzamt mitteilen – je nachdem, wie hoch Ihr Gewinn am Ende ausfällt, werden entsprechend Steuern erhoben. Rückstellungen werden gewinnmindernd berücksichtigt, da sie dem laufenden Wirtschaftsjahr zuzuordnen sind. Der Vorteil: Die zu erwartenden Kosten werden steuermindernd berücksichtigt und schaffen so zusätzliche Liquidität. Bei Rückstellungen handelt es sich im Übrigen um Fremdkapital, das neben dem Eigenkapital auf der Passivseite der Bilanz ausgewiesen wird.

Das Bilden und Auflösen von Rückstellungen bedeutet zwar einen gewissen Aufwand, allerdings sind Rückstellungen auch mit einigen Vorteilen verbunden: So kann man die Steuerlast durch Rückstellungen im laufenden Wirtschaftsjahr verringern, was die aktuelle Liquidität des Betriebes erhöht. In folgendem Artikel finden Sie mehr Informationen zu dem Thema Rückstellungen sowie zu den einzelnen Rückstellungsarten.

Wie Sie Rückstellungen bilden, buchen und auflösen

Wer die Bilanzierung bzw. doppelte Buchführung in ihren Grundzügen verstanden hat, dem wird das Bilden, Buchen und Auflösen von Rückstellungen nicht schwer fallen. Für all jene, die sich noch nie mit der Bilanzerstellung und der Gewinn- und Verlustrechnung (GuV) auseinandergesetzt haben, bietet dieser Artikel zu doppelter Buchführung eine gute Einführung. Aufgrund der Komplexität und Vielschichtigkeit des Themas werden im Folgenden nur die zentralen Aspekte der Bilanzierung noch einmal aufgegriffen.

Die Grundregeln der Bilanzierung

Damit Sie die Buchungssätze von Rückstellungen problemlos bilden, buchen und auflösen können, müssen Sie sich folgende vereinfacht dargestellte Grundgliederung der Bilanz in Erinnerung rufen.

Die Bilanz ist in eine Aktiv- und Passivseite gegliedert:

- Die Aktivseite stellt das bilanzielle Vermögen dar. Sie umfasst unter anderem die Summe der Vermögensgegenstände wie Sachanlagen (technische Anlagen, Maschinen etc.), Vorräte (Roh-, Hilfs- und Betriebsstoffe) und Vermögenswerte (z. B. Wertpapiere, aber auch das Umlaufvermögen, zu dem unter anderem das Bankguthaben und Forderungen an Kunden gehören).

- Die Passivseite umfasst hingegen das Eigen- und Fremdkapital. Letzteres beinhaltet zum Beispiel Kredite, Verbindlichkeiten aus Lieferungen und Leistungen, aber auch Rückstellungen.

Es muss ein Gleichgewicht zwischen der Aktiv- und der Passivseite bestehen: Das bedeutet, dass der Wert der Summe der Aktivseite immer dem Wert der Summe der Passivseite entsprechen muss.

Rückstellungen in der Bilanz

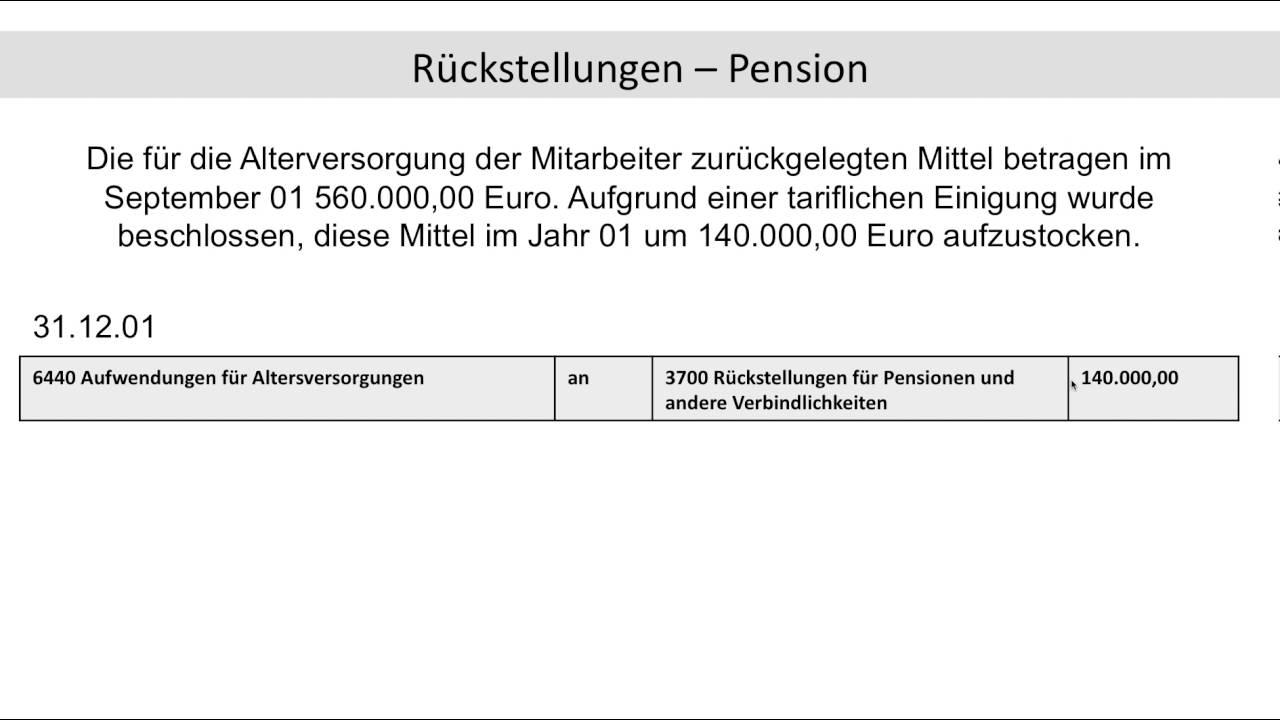

Als ungewisse Verbindlichkeiten stehen Rückstellungen auf der Passiv-Seite der Bilanz. Durch ihren Kosten- bzw. Aufwandscharakter wirken sich Rückstellungen in der Gewinn- und Verlustrechnung gewinnmindernd aus. In § 266 des Handelsgesetzbuchs (HGB) finden Sie eine Übersicht, unter welcher Position Sie Ihre Rückstellungen in die Bilanz eintragen müssen. Ihnen stehen drei Unterposten zur Verfügung:

- Rückstellungen für Pensionen und ähnliche Verpflichtungen

- Steuerrückstellungen

- sonstige Rückstellungen

Andere Rückstellungen, die nicht im HGB verzeichnet sind, dürfen in der Bilanz bzw. GuV nicht berücksichtigt werden.

Beispielrechnung: So buchen Sie Rückstellungen

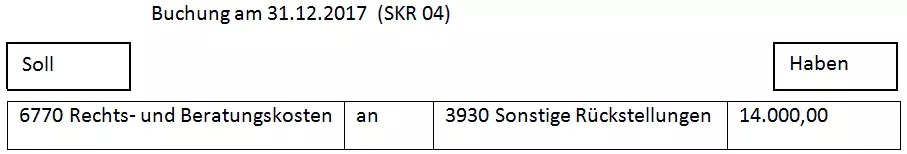

Beispiel 1: Greifen wir das Beispiel mit dem Gerichtsprozess auf: Da sich der Prozess über einen längeren Zeitraum erstreckt und zum Bilanzstichtag (31.12.) noch nicht beendet ist, müssen Sie in Ihrer Bilanz eine Rückstellung bilden. Sie schätzen, dass durch den schwebenden Prozess für das laufende Wirtschaftsjahr anteilige Anwaltskosten in Höhe von 14.000,00 Euro netto entstehen werden. Wie gehen Sie vor?

Die zu erwartenden Kosten in Höhe von 14.000,00 Euro werden gewinnmindernd auf der Soll-Seite auf das Buchungskonto „6770 Rechts- und Beratungskosten“ gebucht. Das Gegenkonto „3930 Sonstige Rückstellung“ buchen Sie rechts auf die Haben-Seite.

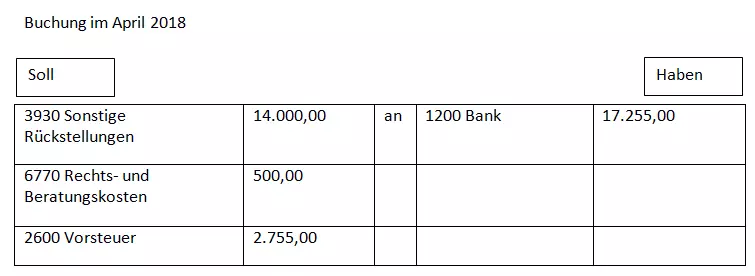

Nach Abschluss des Verfahrens im April 2018 übersendet Ihnen der Anwalt eine Rechnung in Höhe von 17.255,00 Euro, die sie sofort per Banküberweisung bezahlen.

Dabei gehen Sie folgendermaßen vor:

Da der Gerichtsprozess abgeschlossen ist und Sie die Rechnung vom Anwalt erhalten haben, ist die Rückstellung nicht länger notwendig. Lösen Sie die Rückstellung auf, indem Sie den vollen Betrag in Höhe von 14.000,00 Euro auf dem Buchungskonto „Sonstige Rückstellungen“ links auf der Soll-Seite verbuchen. Ihre Rückstellung ist damit aufgelöst. Auf der Haben-Seite steht hingegen der Schuldbetrag in Höhe von 17.255,00 Euro. Bilden Sie hierzu den Buchungssatz „3930 an 1200 “. Im nächsten Schritt ziehen Sie vom Rechnungsbetrag die Vorsteuer ab, denn diese können Sie später beim Finanzamt geltend machen:

17.255,00 Euro : 119 ∙ 100 = 14.500,00 Euro

Die Vorsteuer beträgt 2.755,00 Euro.

Das Ergebnis zeigt, dass der Anwalt einen Netto-Betrag in Höhe von 14.500,00 Euro einfordert. Sie haben sich in Ihrer Kalkulation also um 500,00 Euro verschätzt. Daher müssen Sie die zusätzlichen Kosten in Höhe von 500,00 Euro auf das Aufwands- bzw. Buchungskonto „6770 Rechts- und Beratungskosten“ auf der Soll-Seite (links) buchen.

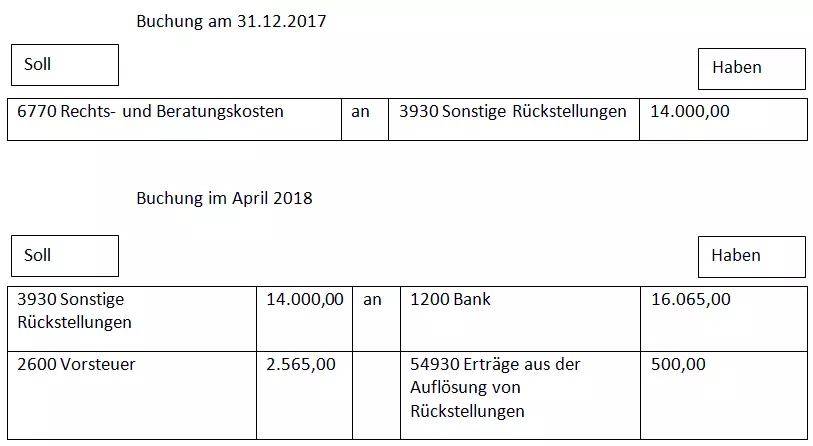

Beispiel 2: Doch was passiert, wenn der Rechnungsbetrag niedriger als Ihr kalkulierter Wert ausfällt? Nehmen wir an, die Anwaltskosten belaufen sich auf 16.065,00 Euro. In diesem Fall sähen Ihre Buchungssätze folgendermaßen aus:

Der Buchungssatz am 31.12.2017 bleibt in diesem Beispiel gleich. Sie gehen im Kalenderjahr 2017 immer noch davon aus, dass Sie im nächsten Jahr eine Rechnung in Höhe von 14.000,00 Euro zu begleichen haben. Im April 2018 erhalten Sie den tatsächlichen Rechnungsbetrag in Höhe von 16.065,00 Euro, die sie per Banküberweisung bezahlen. Unverändert bleibt, dass Sie die Rückstellung auf der Soll-Seite wieder auflösen müssen („3930 an 1200“) – und zwar immer mit dem Eingangswert, den Sie im ersten Buchungssatz verwendet haben. Die Vorsteuer beträgt in diesem Fall 2.565,00 Euro.

Nachdem Sie die Vorsteuer von dem Rechnungsbetrag in Höhe von 16.065,00 Euro abgezogen haben, stellen Sie nun fest, dass Sie dem Anwalt nur 13.500,00 Euro netto zahlen müssen. Also 500,00 Euro weniger, als Sie im Jahr 2017 kalkuliert hatten. Diesen Wert buchen Sie dann als Ertrag auf der Haben-Seite. Hierfür nehmen Sie das Buchungs- bzw. Ertragskonto „4930 Erträge aus der Auflösung von Rückstellungen“. Ihr Gewinn hat sich am Ende um 500,00 Euro vermehrt.

Ein weiteres Beispiel finden Sie in diesem anschaulichen Video:

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.