Die Umsatzsteuervoranmeldung im Überblick

Vielen Gründern bereitet der Gedanke an die Umsatzsteuervoranmeldung (USt-VA) Bauchschmerzen. Dabei ist das Konzept eigentlich ganz einfach: Vom ersten Tag der Gründung an ist ein Unternehmen umsatzsteuerpflichtig – sofern die Kleinunternehmerregelung nicht greift. Informieren Sie sich daher bereits vor der Gründung ausführlich über die Umsatzsteuervoranmeldung: In diesem Artikel erklären wir Ihnen, was eine Umsatzsteuervoranmeldung ist, wie Sie Ihre Umsätze und die Umsatzsteuer konkret anmelden und vieles mehr. Dazu gibt es eine Schritt-für-Schritt-Anleitung, wie Sie Ihre Ust-VA mit dem praktischen Buchhaltungstool von IONOS erledigen.

Was ist eine Umsatzsteuervoranmeldung?

In unserem Artikel zum Thema Umsatzsteuer haben wir bereits erläutert, dass so gut wie jeder umsatzsteuerpflichtig ist. Wenn wir etwas kaufen, zahlen wir auf den Nettoverkaufspreis entweder 19 oder 7 Prozent Umsatzsteuer. Es sei denn, es handelt sich um umsatzsteuerfreie Waren oder Leistungen – dazu gehören zum Beispiel Arztbesuche oder die Vermietung von Häusern und Wohnungen.

Auch Unternehmer zahlen Umsatzsteuer, wenn sie Waren oder Dienstleitungen für ihr Unternehmen erwerben (Vorsteuer) – diese Beträge erhalten sie jedoch vom Finanzamt zurück. Unternehmer nehmen aber natürlich auch Umsatzsteuer ein. Aus der gezahlten Vorsteuer und der eingenommenen Umsatzsteuer wird errechnet, welche Umsatzsteuerschuld beziehungsweise welcher Rückerstattungsanspruch besteht. Welcher Betrag sich letztendlich ergibt, wird regelmäßig in der Umsatzsteuervoranmeldung bestimmt und dem Finanzamt übermittelt.

Welchen Zweck erfüllt die Umsatzsteuervoranmeldung?

Umsatzsteuervoranmeldungen gibt es, damit der Staat nicht bis zu ein Jahr auf Einnahmen warten muss, die ihm laut Umsatzsteuergesetz zustehen. Mehrere Zahlungen im Jahr sichern ihm zudem einen Zinsvorteil. Dank der Umsatzsteuervoranmeldung ist der Staat auch besser vor Zahlungsausfällen geschützt: Unternehmer sind verpflichtet, innerhalb einer bestimmten Frist die eingenommene Umsatzsteuer weiterzuleiten.

Vorteile ergeben sich allerdings nicht nur für den Staat, sondern auch für die Unternehmer: So ist die Zahlungslast gleichmäßiger verteilt – sie müssen nicht am Ende des Jahres einen großen Betrag leisten, sondern können immer wieder kleinere Beträge zahlen. Hinzu kommt, dass Sie als Unternehmer die Vorsteuer schneller wiederbekommen: Im Zuge der Umsatzsteuervoranmeldung wird diese nämlich zeitnah mit Ihrer Umsatzsteuerschuld verrechnet.

Wer muss eine Umsatzsteuervoranmeldung ausfüllen?

Grundsätzlich ist jeder, der ein Unternehmen führt – also eine gewerbliche oder freiberufliche Tätigkeit ausübt – regelmäßig zur Umsatzsteuervoranmeldung verpflichtet. Doch wie immer bestätigen Ausnahmen die Regel. Diese Ausnahmen kommen zum Tragen bei:

| Kleinunternehmern | Die Umsatzsteuervoranmeldung muss von Kleinunternehmern nicht abgegeben werden (Kleinunternehmerregelung). Kleinunternehmer sind Sie, wenn Sie im Vorjahr nicht mehr als 22.000 Euro (Stand Jahr 2021 - aktuell Höhe siehe auch UstG §19) Umsatz erwirtschaftet haben und im aktuellen Jahr nicht mehr als 50.000 Euro Umsatz. |

| Bestimmten Berufsgruppen | Von der Umsatzsteuer ausgenommen sind bestimmte Berufsgruppen. Zum Beispiel: – Ärzte und Zahnärzte – Physiotherapeuten – Heilpraktiker – Versicherungsmakler |

| Niedriger Umsatzsteuerzahllast | Wenn Ihre Umsatzsteuerzahllast im vergangenen Jahr unter 1.000 Euro lag, kann es sein, dass Sie von der Abgabe einer Umsatzsteuervoranmeldung befreit werden. Ihr Finanzamt kann dies aus eigenem Antrieb tun und informiert Sie dann darüber. Andernfalls müssen Sie einen entsprechenden Antrag stellen. Unter Umständen reicht es dann, wenn Sie einmal pro Jahr die Umsatzsteuererklärung abgeben. |

Auch wenn Sie als Privatperson Waren verkaufen (zum Beispiel über eBay), sind Sie eventuell umsatzsteuerpflichtig. Hierbei handelt es sich um eine rechtliche Grauzone. Wenn Sie auf der sicheren Seite sein wollen, stufen Sie sich von Anfang an als umsatzsteuerpflichtig ein.

Wie wird die Umsatzsteuervoranmeldung übermittelt?

Inzwischen müssen Sie Ihre Umsatzsteuervoranmeldung elektronisch abgeben. Heutzutage werden Voranmeldungen in Papierform nur noch in Härtefällen und nach bewilligtem Antrag angenommen.

Gerade bei Gründern ist die Abgabe der Umsatzsteuervoranmeldung oft mit Sorge verbunden. Die ist aber unberechtigt: Das Ust-VA-Formular ist nur zwei Seiten lang und das Ausfüllen schnell erledigt. Dafür und für die anschließende Übermittlung an das Finanzamt bietet die Finanzverwaltung die Steuererklärungssoftware ELSTER an. Sie ist kostenlos und lässt sich nach dem Herunterladen problemlos installieren – allerdings nur auf einem Windows-PC. Für andere Betriebssysteme – etwa auch für den Mac – bieten andere Hersteller Programme an, die das ELSTER-System unterstützen. Eine Liste solcher Anbieter finden Sie auf der Website von ELSTER.

Als Alternative dazu können Sie die Voranmeldung auch direkt online auf der ELSTER-Website ausfüllen und ans Finanzamt senden. Auf jeden Fall brauchen Sie aber zur Übermittlung Ihrer Voranmeldung ein elektronisches Zertifikat. Diese kleine Datei dient als Art digitale Unterschrift und gewährleistet, dass Ihre Steuerdaten auch wirklich von Ihnen kommen. Das Zertifikat können Sie ebenfalls im Online-Portal von ELSTER bestellen.

Das Zertifikat für die Übermittlung der Umsatzsteuervoranmeldung (und anderer Erklärungen an das Finanzamt) erhalten Sie per Briefpost von ELSTER. Das kann mehrere Tage dauern. Berechnen Sie dies bei Ihren Planungen unbedingt mit ein.

Umsatzsteuervoranmeldung: Fristen und Zeiträume

Wenn Sie sicher sind, dass für Sie keine der erwähnten Ausnahmen gelten, prüfen Sie als Nächstes, wie oft Sie eine Umsatzsteuervoranmeldung ausfüllen müssen – denn auch da gibt es Unterschiede.

Als Existenzgründer sind Sie zum Beispiel der Regel nach verpflichtet, jeden Monat eine Umsatzsteuervoranmeldung abzugeben. Erst nach den ersten beiden Wirtschaftsjahren ist es möglich, andere Fristen zu beantragen. Ob eine Friständerung möglich ist, hängt dabei auch von Ihren Umsätzen ab. Hier finden Sie einen Überblick über die Schwellenwerte – samt Erklärung, was sie für Ihre Umsatzsteuervoranmeldung bedeuten.

| Umsatzsteuerzahllast des Vorjahres | Zeitraum der Umsatzsteuervoranmeldung |

|---|---|

| Mehr als 7.500 Euro | monatlich |

| 1.000 bis 7.500 Euro | quartalsweise |

| Weniger als 1.000 Euro | jährlich (keine Voranmeldung) |

Prüfen Sie auf jeden Fall, ob eine Änderung der Fristen für Sie infrage kommt – so können Sie sich unter Umständen einige Arbeit sparen.

Jetzt wissen Sie, wie oft Sie die Umsatzsteuer anmelden müssen. Als Nächstes stellt sich die Frage: Innerhalb welcher Frist muss alles erledigt sein? Egal, ob Sie Ihre Umsatzsteuervoranmeldung vierteljährlich oder monatlich abgeben müssen: Die Frist ist immer der 10. des Folgemonats. Sie können aber auch beim Finanzamt eine Dauerfristverlängerung um einen Monat beantragen. Diese Verlängerung gilt dauerhaft und wird auch genehmigt. Bei monatlicher Abgabe der Voranmeldung kostet die Fristverlängerung aber jährlich eine Sondervorauszahlung, und zwar 1/11 der Steuervorauszahlungen des Vorjahrs. Jedenfalls haben Sie damit immer einen Monat mehr Zeit, um Ihre Umsatzsteuervoranmeldung einzureichen. Die folgenden Tabellen verdeutlichen dies Prinzip:

Monatliche Umsatzsteuervoranmeldung

| Zeitraum der Voranmeldung | Frist | Fristverlängerung |

|---|---|---|

| Mai 2019 | 10. Juni 2019 | 10. Juli 2019 |

| August 2019 | 10. September 2019 | 10. Oktober 2019 |

Vierteljährliche Umsatzsteuervoranmeldung

| Zeitraum der Voranmeldung | Frist | Fristverlängerung |

|---|---|---|

| 1. Quartal 2019 | 10. April 2019 | 10. Mai 2019 |

| 2. Quartal 2019 | 10. Juli 2019 | 10. August 2019 |

Natürlich ist es möglich, dass die Fristen mal auf einen Feiertag oder aufs Wochenende fallen. In diesem Fall verschiebt sich der Stichtag auf den nächsten Werktag.

Was passiert, wenn ich die Frist verpasst habe?

Markieren Sie sich am besten rot im Kalender, wann die Abgabe der Umsatzsteuererklärung fällig ist. Nichtsdestotrotz: Fehler passieren und manchmal verpasst man einen Termin. Bei einer Verspätung kann das Finanzamt allerdings einen Aufschlag von bis zu 10 Prozent der Umsatzsteuerlast verlangen.

Auch wenn Sie in einem Voranmeldungszeitraum keine Umsatzeuer eingenommen haben, müssen Sie eine Umsatzsteuervoranmeldung abgeben. Viele Gründer vergessen das und wundern sich dann über das Mahnschreiben.

Schritt für Schritt zur Umsatzsteuervoranmeldung: Anleitung

Wenn Sie mit einem Steuerberater zusammenarbeiten , können Sie die Umsatzsteuervoranmeldung elegant mit dem Online-Buchhaltungstool von IONOS erledigen: Das geht fast automatisch – das Tool zieht sich die erforderlichen Daten direkt aus Ihren Angaben zu den Einnahmen und Ausgaben. Über eine DATEV-Schnittstelle wird die komplette Umsatzsteuervoranmeldung dann an Ihren Steuerberater weitergeleitet.

Schritt 1: Navigation zur Umsatzsteuervoranmeldung

Mit dem Buchhaltungstool von IONOS können Sie die gesamte Buchhaltung erledigen: Rechnungen schreiben, Belege verbuchen und vieles mehr. Wenn Sie eingeloggt sind, finden Sie links das Menü. Klicken Sie zunächst auf Auswertungen und dann auf Umsatzsteuer.

Schritt 2: Rahmendaten festlegen

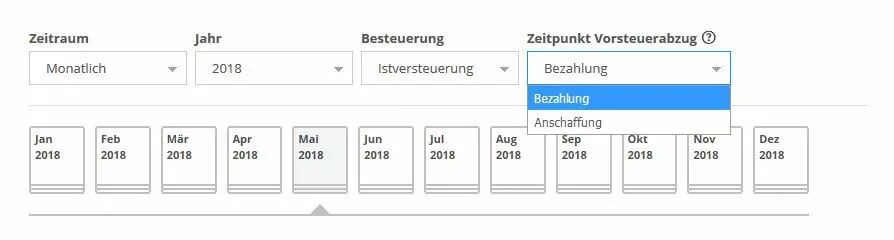

Als Nächstes legen Sie im Tool fest, ob Ihre Umsatzsteuervoranmeldung monatlich oder vierteljährlich verschickt werden soll. Sie tragen das entsprechende Jahr ein. Dann entscheiden Sie, ob Sie gemäß der Soll- oder der Ist-Besteuerung verfahren wollen.

Die Ist-Besteuerung ist für Gründer die bessere Wahl. Sie müssen sie jedoch beim Finanzamt beantragen, ansonsten fallen Sie automatisch unter die Soll-Besteuerung. Wenn Sie mit der Ist-Besteuerung arbeiten, haben Sie den großen Vorteil, dass Sie die Umsatzsteuer erst dann abführen müssen, wenn Ihre Rechnung vom Kunden beglichen worden ist. Anders ist das bei der Soll-Besteuerung: In diesem Fall wird die Umsatzsteuer fällig, sobald Sie die Leistung berechnet haben. In diesem Fall zählt das Rechnungsdatum. Ob der Kunde schon gezahlt hat oder nicht, spielt dabei keine Rolle.

Wenn Sie nach der Ist-Besteuerung verfahren, können Sie im Buchhaltungstool von IONOS noch den Zeitpunkt des Vorsteuerabzuges festlegen. Zur Wahl stehen:

- bei Bezahlung

- bei Anschaffung

Angenommen, Sie schaffen eine teure Maschine an. Die gezahlte Vorsteuer könnten Sie sich dann entweder direkt nach der Anschaffung oder aber nach der tatsächlichen Bezahlung zurückholen. Der Vorteil ist: Wählen Sie „Anschaffung“ aus, bekommen Sie die Vorsteuer früher zurück. Je nach Höhe der Ausgabe kann sich das lohnen.

Schritt 3: Die Zahllast

Direkt unter der Monatsauflistung sehen Sie die Zahllast, die sich aus Vorsteuer und Umsatzsteuer ergibt. Die beiden Beträge sind direkt darunter aufgeführt: die Höhe der Vorsteuer in Rot und die der Umsatzsteuer in Grün.

Die Zahllast ergibt sich aus den Ausgaben und Einnahmen, die Sie verbucht haben. Achten Sie also unbedingt darauf, dass Ihre Buchführung auf dem neuesten Stand ist.

Schritt 4: Umsatzsteuervoranmeldung erstellen und abschicken

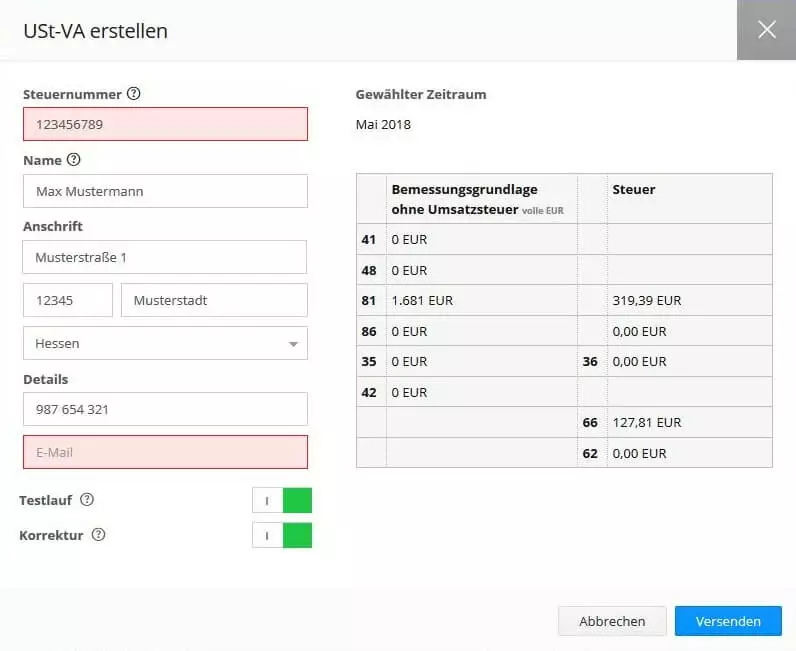

Oben rechts im Menü finden Sie zwei Buttons: Einen für das USt-VA-Protokoll und einen blauunterlegten für die Erstellung. Klicken Sie zunächst auf den blauen Button. Dann öffnet sich direkt ein Fenster. Tragen Sie dort alle wichtigen Daten wie Steuernummer, Name und Anschrift ein.

Sind alle Daten korrekt und erfasst, klicken Sie auf die Schaltfläche „Versenden“. Dann wird die Umsatzsteuervoranmeldung an den Steuerberater übermittelt.

Es gibt auch die Möglichkeit eines Testlaufs: Ihn aktivieren Sie unten rechts. Gerade bei den ersten Voranmeldungen ist das eine große Hilfe. Damit Sie eventuelle Fehler schnell korrigieren können, steht Ihnen auch eine Korrektur-Funktion zur Verfügung.

Wie Sie sehen, ist die Abgabe der Umsatzsteuervoranmeldung nicht so kompliziert und zeitaufwendig, wie viele glauben. Die intuitiv verständliche Gestaltung des Buchhaltungstools erleichtert Ihnen die Arbeit zusätzlich.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.