Kapitalwert: So bestimmen Sie den Net Present Value Ihrer Investition

Eine Investition ist eine gute Investition, wenn sie Rendite abwirft. Die Rentabilität einer Investition ergibt sich aus dem Verhältnis des zu erwartenden Gewinns zum ursprünglich investierten Betrag. Doch wie lassen sich zukünftige Zahlungsströme aus heutiger Sicht bewerten?

Die Finanzwirtschaft spricht in diesem Zusammenhang vom Zeitwert des Geldes (englisch: time value of money, TVM). Gemeint ist, dass eine Einzahlung heute mehr Wert ist als eine zukünftige in selber Höhe. Der Grund dafür: Geld, das Sie heute besitzen, können Sie gewinnbringend am Kapitalmarkt anlegen.

Stellen Sie sich vor, Sie geben 10.000 Euro für 2 Jahre aus der Hand und bekommen den Betrag anschießend in voller Höhe zurück. Sie hätten in diesem Fall Verlust gemacht – und zwar in Höhe des Zinsertrags einer zweijährigen Geldanlage. Man spricht in diesem Zusammenhang von Verzichts- oder Opportunitätskosten. Diese sollten Sie auch bei der Planung von Investitionen berücksichtigen – beispielsweise durch die Berechnung des Kapitalwerts.

Ermittelt wird der gegenwärtige Wert zukünftiger Zahlungen durch Abzinsung (Diskontierung). Dabei mindern Sie den Betrag um den Zinsertrag, den eine alternative Kapitalanlage in selber Höhe im jeweiligen Zeitraum erwirtschaften würde.

Wir veranschaulichen Ihnen die Berechnung Schritt für Schritt anhand eines praxisnahen Beispiels.

Was ist der Kapitalwert?

Der Kapitalwert (auch Netto-Barwert oder englisch: Net Present Value, abgekürzt NPV) ist eine Kennzahl der dynamischen Investitionsrechnung. Investoren nutzen den NVP, um den Wert zukünftiger Ein- und Auszahlungen zum aktuellen Zeitpunkt zu ermitteln. Auf diese Weise werden Gelder unterschiedlicher Berechnungsperioden vergleichbar und unterschiedliche Investitionsmöglichkeiten lassen sich hinsichtlich ihrer Rentabilität gegeneinander abwägen.

Die Investitionsrechnung kommt im Rahmen der Investitionsplanung zum Einsatz und umfasst verschiedene Rechenverfahren, die eine rationale Bewertung von Investitionsprojekten ermöglichen. Die Betriebswirtschaftslehre unterscheidet zwischen statischen und dynamischen Investitionsrechnungen. Während sich statische Verfahren an einem für die Investition typischen Durchschnittsjahr orientieren, berücksichtigen dynamische Verfahren die gesamte Investitionslaufzeit und erfassen damit auch Schwankungen der durch die Investition generierten Ein- und Auszahlungen über die verschiedenen Betrachtungsperioden hinweg. Die Berechnung des Kapitalwerts zählt zu den dynamischen Investitionsrechnungsverfahren.

Ermittelt und bewertet werden Kapitalwerte im Rahmen der Kapitalwertmethode.

Der Kapitalwert ist die Summe aller abgezinsten Ein- und Auszahlungen einer Investition zum aktuellen Zeitpunkt. Im Deutschen spricht man auch vom Nettobarwert.

Wie wird der Kapitalwert berechnet?

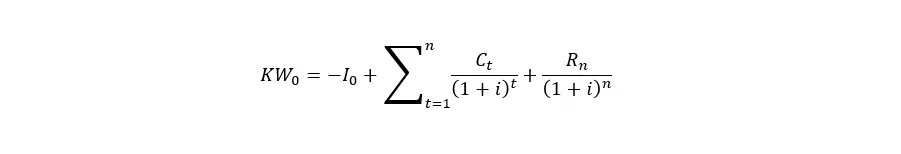

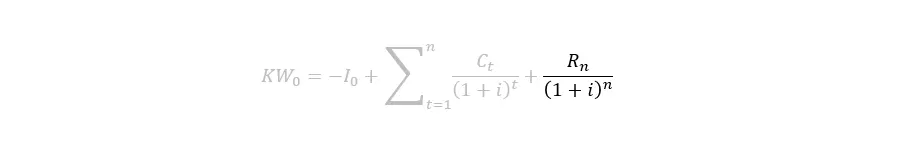

Der Berechnung des Kapitalwerts erfolgt über untenstehende Formel:

Dabei gilt:

Die Bedeutung der aufgeführten Rechengrößen entnehmen Sie der folgenden Tabelle.

| I0 | Investition zum Ausgangszeitpunkt (t = 0) |

|---|---|

| n | Laufzeit in Jahren |

| t | Zeitintervall |

| Ct | Cashflow |

| Et | Einzahlungen zum Zeitpunkt t |

| At | Auszahlung zum Zeitpunkt t |

| i | Kalkulationszinssatz in % |

| Rn | Restwert |

| KW0 | Kapitalwert |

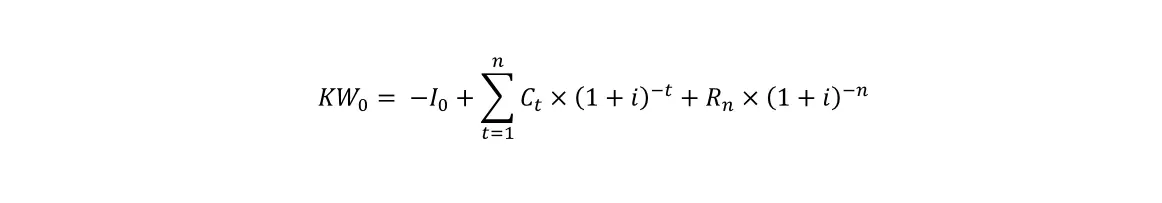

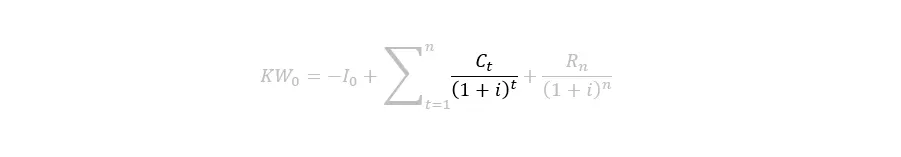

Mitunter finden Sie in einschlägiger Literatur zum Thema eine alternative Schreibweise der Formel:

Beide Formeln führen zum selben Ergebnis.

Das Verfahren zur Berechnung des Kapitalwerts anhand der aufgeführten Formel sieht auf den ersten Blick sehr komplex aus, lässt sich jedoch auf sieben einfache Teilschritte herunterbrechen.

Um den Kapitalwert einer Investition zu ermitteln gehen Sie folgendermaßen vor.

- Bestimmen Sie die Investitionssumme.

- Bestimmen Sie Investitionslaufzeit.

- Berechnen Sie die Cashflows der jeweiligen Zeitintervalle.

- Legen Sie einen Kalkulationszinssatz fest.

- Bestimmen Sie den Restwert Ihrer Investition.

- Ermitteln Sie den Barwert eines jeden Investitionsintervalls.

- Ermitteln Sie den Netto-Barwert (Kapitalwert) Ihrer Investition.

Wir veranschaulichen Ihnen die Berechnung anhand eines Beispiels.

Stellen Sie sich vor, Sie betreiben eine Tischlerei und planen in eine neue Absauganlage inklusive Brikettierpresse zu investieren. Die Idee: Die neue Maschine soll Holzstaub und -späne sammeln und zu platzsparenden Briketts pressen, die sich anschließend gewinnbringend veräußern lassen. Doch entsprechende Geräte sind kostspielig. Um abschätzen zu können, ob sich die Investition lohnt, berechnen Sie den Kapitalwert der Investition.

Schritt 1: Investitionssumme bestimmen

Im ersten Schritt bestimmen Sie die Kosten, die zu Beginn der Investition auf Sie zukommen, indem Sie alle Auszahlungen zum Ausgangszeitpunkt t = 0 zusammenstellen.

Die Investitionssumme berücksichtigt alle zahlungswirksamen Kosten, die mit der Investition verbunden sind und zum aktuellen Zeitpunkt entstehen – beispielsweise:

- Anschaffungskosten für Maschinen, Anlagen, Fahrzeuge oder Betriebsausstattung

- Kosten für Personaleinstellung oder Schulungen

- Kosten für Dienstleistungen (z. B. Werbung)

Als Auszahlung geht die Investitionssumme in ihrer gesamten Höhe als negativer Betrag in die Berechnung des Kapitalwerts ein.

Für unser Rechenbeispiel gehen wir davon aus, dass eine Reinluft-Absauganlage mit Brikettierpresse in der benötigten Größe etwa 26.000 Euro kostet. Hinzu kommen Kosten von 3.000 Euro für die Installation der Anlage sowie 1.000 Euro für die Einweisung der Mitarbeiter in den Umgang mit der neuen Maschine. Die Gesamtsumme der Investition beträgt somit 30.000 Euro, die bereits zu Beginn der Investitionslaufzeit fällig werden.

Schritt 2: Investitionslaufzeit festlegen

Der Kapitalwert wird im Rahmen eines dynamischen Investitionsrechenverfahrens ermittelt. Dabei betrachten Sie die Investitionslaufzeit (n) in Zeitintervallen (t), für die Sie separate Cashflows ermitteln und abzinsen. Der Kapitalwert berücksichtigt somit sowohl Schwankungen bei den durch die Investition entstandenen Ein- und Auszahlungen als auch solche Entwicklungen des Kapitalmarkts, die sich auf den Kalkulationszinssatz auswirken, der zur Abzinsung der Cashflows angesetzt wird.

Schätzen Sie zunächst die Laufzeit der geplanten Investition ab. Dabei handelt es sich um die Zeitspanne, in der eine Investition Ein- und Auszahlungen generiert. Die Laufzeit einer Investition wird üblicherweise in Jahren gemessen. Für die Abzinsung ergeben sich somit Zeitintervalle von je einem Jahr.

Bezogen auf unser Beispiel gibt der Hersteller der Absauganlage eine Lebensdauer von 20 Jahren an. Wir planen jedoch, die Maschine bereits nach 4 Jahren durch ein moderneres Modell zu ersetzen und die alte Anlage zu einem möglichst hohen Preis weiterzuverkaufen. Wir gehen somit von einer Investitionslaufzeit von 4 Jahren (n = 4) aus. Diese entspricht 4 Zeitintervallen von je einem Jahr, für die separate Cashflows ermittelt und abgezinst werden müssen.

Schritt 3: Cashflows berechnen

Grundlage der Berechnung des NVP ist die Abzinsung aller durch die jeweilige Investition verursachten Ein- und Auszahlungen.

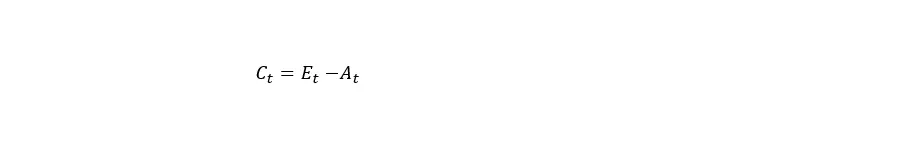

Für die Berechnung ermitteln Sie zunächst den Einzahlungsüberschuss für jedes Zeitintervall (auch Cashflow genannt), indem Sie die Differenz aus Einzahlungen und Auszahlungen bilden.

Für unser Investitionsbeispiel berechnen wir die Cashflows von vier Jahren und berücksichtigen dabei alle voraussichtlichen Ein- und Auszahlungen.

Als Abnehmer für die Briketts bietet sich ein Großhändler für alternative Brennstoffe an. Jährlich ließen sich so Einzahlungen von 10.000 Euro generieren. Die Absauganlage verursacht jedoch auch Kosten für Strom und Wartungsarbeiten. Diese belaufen sich den Herstellerangaben zufolge auf 4.000 Euro pro Jahr. Zudem fallen alle zwei Jahre Kosten in Höhe von 2.000 Euro für den Austausch von Verschleißteilen an.

Es ergeben sich somit folgende Cashflows für die vier Zeitintervalle der Investitionslaufzeit.

| Einzahlung | Auszahlung | Einzahlungsüberschuss | |

|---|---|---|---|

| C1 | 10.000 € | 4.000 € | 6.000 € |

| C2 | 10.000 € | 6.000 € | 4.000 € |

| C3 | 10.000 € | 4.000 € | 6.000 € |

| C4 | 10.000 € | 6.000 € | 4.000 € |

Schritt 4: Restwert bestimmen

Der Restwert einer Investition entspricht dem Liquidationserlös am Ende der Investitionslaufzeit. Ein solcher entsteht beispielsweise bei der Veräußerung von Maschinen und Fahrzeugen. Fallen nach Ablauf der Investitionslaufzeit Kosten an – beispielsweise Entsorgungskosten – spricht man von einem negativen Liquidationserlös. Auch der Restwert wird im Rahmen der Kapitalwertberechnung abgezinst.

Der Restwert wird nur bei Bedarf ermittelt. Denn nicht jede Investition ist mit einem Liquidationserlös verbunden. Schulungen beispielsweise stellen eine Investition in die Mitarbeiterqualifikation dar, bei der sich kein Restwert ergibt.

In unserem Rechenbeispiel hingegen gehen wir davon aus, dass sich die Reinluft-Absauganlage mit Brikettierpresse nach vier Jahren für die Hälfte des Neupreises veräußern lässt. Der Restwert beträgt somit 13.000 Euro.

Schritt 5: Kalkulationszinssatz festlegen

Die Abzinsung von Zahlungsströmen innerhalb der Investitionslaufzeit erfolgt mithilfe eines Kalkulationszinssatzes. Dieser ist die zentrale Rechengröße bei der Berechnung des Kapitalwerts.

Wie hoch der Kalkulationszins anzusetzen ist, leiten Sie unter Berücksichtigung des Opportunitätskostenprinzips vom Zinssatz der besten alternativen Anlagemöglichkeit ab. Berücksichtigen Sie dabei auch die Inflation.

Anders als bei statischen Verfahren der Investitionsrechnung lassen sich mit der Kapitalwertmethode auch Zinsstrukturverläufe und Zinseszinsen berücksichtigen. In jedem Zeitintervall kann bei Bedarf ein anderer Kalkulationszinssatz angesetzt werden.

In unserem Beispiel gehen wir davon aus, dass Sie die Möglichkeit hätten, die Investitionssumme (30.000 Euro) zu einem Zinssatz von 0,2 Prozent risikofrei auf dem Kapitalmarkt anzulegen. Wir verwenden diesen Zinssatz daher als Kalkulationszins.

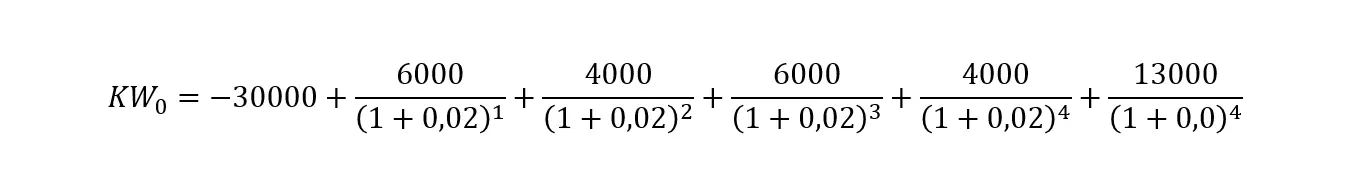

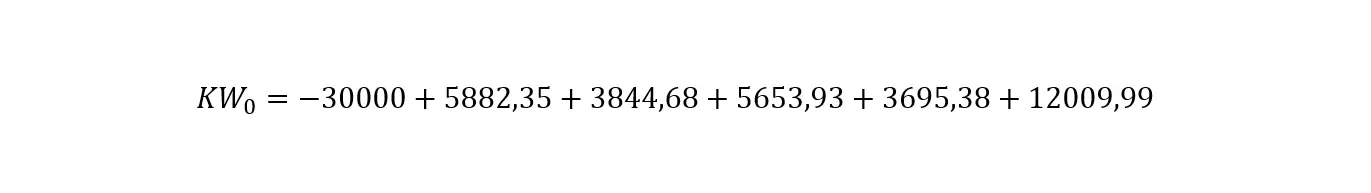

Schritt 6: Barwerte ermitteln

Der Barwert entspricht dem Wert einer Zahlung zum aktuellen Zeitpunkt und wird durch Abzinsung berechnet.

Um die Barwerte für die von uns definierten Zeitintervalle zu berechnen, setzen wir den definierten Kalkulationszins an und verrechnen diesen gemäß der Kapitalwertformel mit den zuvor ermittelten Cashflows der einzelnen Intervalle.

Als Ergebnis erhalten wir für jeden Cashflow der Investitionslaufzeit sowie für den Restwert einen Barwert, der dem aktuellen Wert des jeweiligen Betrags zum Ausgangszeitpunkt entspricht.

Schritt 7: Netto-Barwert (Kapitalwert) ermitteln

Der Kapitalwert ist der Netto-Barwert einer Investition. Um diesen zu ermitteln, addieren Sie die Barwerte aller Zeitintervalle der Investitionslaufzeit und ziehen anschließend die Investitionssumme ab.

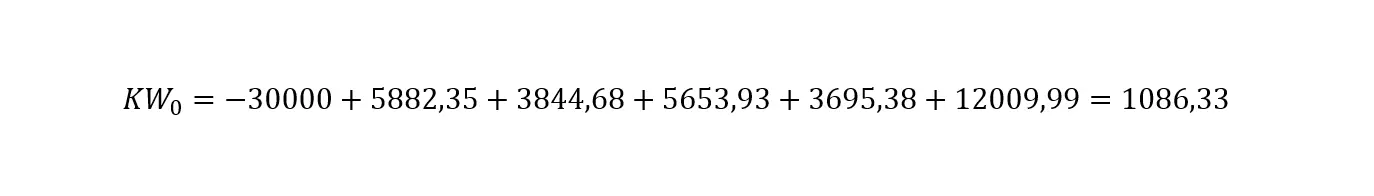

In unserem Beispiel erhalten wir einen Kapitalwert von 1086,33 Euro. Doch wie ist dieses Ergebnis zu bewerten?

Interpretation des Kapitalwerts

Ist die Summe aller Barwerte (auch Ertragswert (EW0) genannt) höher als die Investitionssumme, ergibt sich wie im oben aufgeführten Beispiel ein positiver Kapitalwert.

Ein positiver Kapitalwert (KW0 > 0) – beispielsweise 1086,33 Euro – zeigt an, dass die geplante Investition mehr Gewinn erwirtschaftet als eine Bankeinlage zum gewählten Kalkulationszins. Eine solche Investition ist wirtschaftlich sinnvoll.

Erhalten Sie hingegen einen negativen Kapitalwert (KW0 < 0), wäre die Investition voraussichtlich ein Verlustgeschäft und Sie sollten sie nicht tätigen.

Beträgt der Kapitalwert exakt 0 Euro, erwirtschaftet Ihre Investition lediglich den Kalkulationszins, darüber hinaus jedoch keinen weiteren Gewinn und bietet somit rein finanziell keinen Vorteil gegenüber einer risikofreien Bankanlage.

| Kapitalwert | Bewertung | Beschreibung |

|---|---|---|

| KW0 > 0 | Rentable Investition | Die Investition erwirtschaftet mehr Gewinn als eine Bankanlage mit dem gewählten Kalkulationszins. |

| KW0 < 0 | Unrentable Investition | Die Investition erwirtschaftet weniger Gewinn als eine Bankanlage mit dem gewählten Kalkulationszins. |

| KW0 = 0 | Die Investition bietet keinen Vorteil gegenüber einer risikoarmen Bankeinlage | Die Investition erwirtschaftet lediglich den Kalkulationszins |

Der Kapitalwert ermöglicht es, eine einzelne Investition zu bewerten oder mehrere Investitionsmöglichkeiten zu vergleichen. Vergleichen Sie die Rentabilität verschiedener Investitionen, ist die die wirtschaftlich günstigste, für die Sie den höchsten Kapitalwert ermittelt haben.

Stärken und Schwächen des Kapitalwerts?

Bei der Berechnung des Kapitalwerts nach der oben aufgeführten Methode werden alle Zeitintervalle des Investitionszeitrums unabhängig voneinander betrachtet. Die Kapitalwertmethode zählt somit zu den dynamischen Verfahren der Investitionsrechnung. Diese bieten gegenüber statischen Verfahren den Vorteil, dass sich komplexere Sachverhalte abbilden lassen – beispielsweise unterschiedliche Cashflows in den Zeitintervallen oder eine Veränderung des Kalkulationszinssatzes.

Der Kapitalwert erfreut sich vor allem aufgrund des vergleichsweise einfachen Berechnungsverfahrens großer Beliebtheit. Die Kennzahl ist eindeutig und lässt keinen Spielraum für Interpretationen. Kritiker jedoch ziehen die Aussagekraft des NPV in Zweifel.

Problematisch ist die Kapitalwertmethode vor allem aufgrund folgender Punkte:

- Der Berechnung des Kapitalwerts liegt die Annahme eines vollkommenen Kapitalmarktes zugrunde.

- Die Kalkulation beruht an mehreren Stellen auf subjektiven Vorannahmen, die sich maßgeblich auf die Höhe des Kapitalwertes auswirken.

Die Kapitalwertmethode geht von einem stark vereinfachten Kapitalmarkt aus – unter anderem von der Gleichsetzung von Soll- und Habenzins. Auch steuerlicher Regelungen werden nicht berücksichtigt. In der Praxis sind diese Voraussetzungen nicht gegeben. Es handelt sich somit um eine Kennzahl, die sich nicht ohne weiteres auf reale Gegebenheiten übertragen lässt.

Darüber hinaus besteht die Gefahr, dass Unternehmer sich unrentable Investitionen durch falsche Vorannahmen schön rechnen. Sowohl der Kalkulationszins als auch die Höhe der Cashflows beruhen auf Prognosen und werden bei einer ungenügenden Datengrundlage mehr oder weniger willkürlich festgelegt. Alle Vorannahmen der Kapitalwertberechnung sollten daher kommentiert und ausreichend belegt werden – beispielsweise durch konkrete Bankangebote, Branchendaten oder Geschäftszahlen aus vergangenen Jahren.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.